【個人年金保険料控除】個人年金に加入すると所得税、住民税が軽減。実際の軽減額は?

(最終更新日:2020年09月16日)

個人年金保険の保険料を払う場合、生命保険料控除が適用でき、多くの場合、年間数千円の税負担を軽減することができます。

税制上のメリットである、生命保険料控除の仕組みについて紹介します。

目次

個人年金保険料控除とは

個人年金保険料控除とは生命保険料控除の1種です。ここでは個人年金保険料控除を含む生命保険料控除について解説します。

生命保険料控除とは

生命保険料控除とは1年間の払い込んだ保険料に応じて一定の金額がその年の課税所得から差し引かれ、所得税や住民税の負担が軽減される制度です。

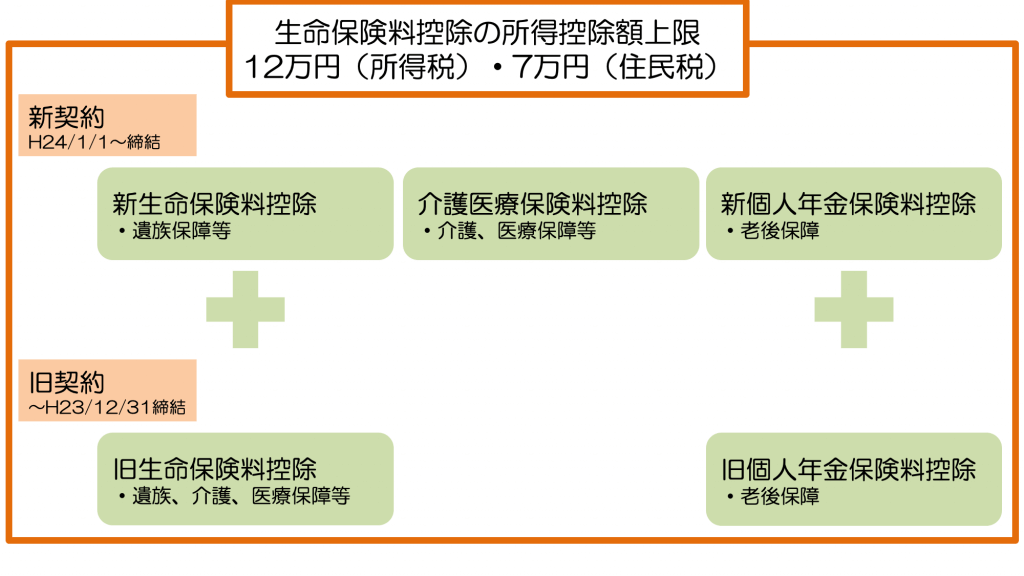

適用限度額は所得税120,000円・住民税70,000円となります。

生命保険料控除の概要

生命保険料控除 3つの種類

生命保険料控除には、生命保険料控除、介護医療保険料控除、個人年金保険料控除の3種類に分けられます。

生命保険料控除(新生命保険料控除と旧生命保険料控除)

生存または死亡に起因して一定額の保険金、給付金を支払われる保険(生命保険)に適用される保険料控除です。

2011年(平成23年)以前に加入した医療保険や介護保険にも適用されます。

介護医療保険料控除

入院・通院・介護に伴う給付金が支払われる保険(医療保険や介護保険)に適用される保険料控除です。

個人年金保険料控除(新個人年金保険料控除と旧個人年金保険料控除)

一定の条件を満たした(個人年金保険料税制適格特約の付加された)個人年金保険に適用される保険料控除です。

個人年金保険料税制適格特約が付加されていない個人年金保険等は、個人年金保険料控除ではなく、一般の生命保険控除の対象になります。

※保険期間が5年未満の契約などは含まれません。対象契約の詳細は 国税庁 No.1141 生命保険料控除の対象となる保険契約等 を参照ください。

個人年金保険料控除を利用するための要件

個人年金保険料控除を利用するためには、以下のすべての条件を満たし「個人年金保険料税制適格特約」が付いている個人年金保険である必要があります。

- 年金受取人が契約者か、またはその配偶者であること

- 年金受取人が被保険者と同一人であること

- 保険料の払込期間が10年以上であること(一時払いは不可)

- 確定年金・有期年金の場合、年金受取開始日に被保険者の年齢が60歳以上であること、かつ受取期間が10年以上であること

生命保険料控除の控除額は?

実際の生命保険料控除額は、生命保険料控除(新旧)と介護医療保険料控除、個人年金保険料控除(新旧)の各区分ごとに、1年間に支払った新制度に該当する保険の保険料を合計します。

具体的には、下記手順に沿って計算します。

①新契約の生命保険料控除を各区分ごとに計算する

②旧契約の生命保険料控除を各区分ごとに計算する

③新契約と旧契約の双方に加入している場合の控除額を計算する

④各区分の控除額を合計する

①新契約の生命保険料控除

生命保険料控除

新契約(平成24年1月1日以降締結の保険契約)

| 所得税 | 住民税 | |||

|---|---|---|---|---|

| 年間払込み保険料 | 控除される金額 | 年間払込み保険料 | 控除される金額 | |

新生命保険料控除 介護生命保険料控除 新個人年金保険料控除 | 20,000円以下 | 払込保険料全額 | 12,000円以下 | 払込保険料全額 |

| 20,000円超 40,000円以下 | (払込保険料×1/2) +10,000円 | 12,000円超 32,000円以下 | (払込保険料×1/2) +6,000円 | |

| 40,000円超 80,000円以下 | (払込保険料×1/4) +20,000円 | 32,000円超 56,000円以下 | (払込保険料×1/4) +14,000円 | |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 | |

②旧契約の生命保険料控除

生命保険料控除

旧契約(平成23年12月31日以前に締結の保険契約)

| 所得税 | 住民税 | |||

|---|---|---|---|---|

| 年間払込み保険料 | 控除される金額 | 年間払込み保険料 | 控除される金額 | |

旧生命保険料控除 旧個人年金保険料控除 | 25,000円以下 | 払込保険料全額 | 15,000円以下 | 払込保険料全額 |

| 25,000円超 50,000円以下 | (払込保険料×1/2) +12,500円 | 15,000円超 40,000円以下 | (払込保険料×1/2) +7,500円 | |

| 50,000円超 100,000円以下 | (払込保険料×1/4) +25,000円 | 40,000円超 70,000円以下 | (払込保険料×1/4) +17,500円 | |

| 100,000円超 | 一律50,000円 | 70,000円超 | 一律35,000円 | |

③新契約と旧契約の双方に加入している場合の控除額

生命保険料控除の控除額

- 旧生命保険料控除の年間支払保険料等の金額が6万円を超える場合

②で計算した金額(最高5万円)

- 旧生命保険料控除の年間支払保険料等の金額が6万円以下の場合

①で計算した金額と②で計算した金額の合計額(最高4万円)

個人年金保険料控除の控除額

- 旧個人年金保険料控除の年間支払保険料等の金額が6万円を超える場合

②で計算した金額(最高5万円)

- 旧個人年金保険料控除の年間支払保険料等の金額が6万円以下の場合

①で計算した金額と②で計算した金額の合計額(最高4万円)

④各区分の控除額を合計する

3つの控除を合計します。

適用限度額は所得税120,000円・住民税70,000円となります。

個人年金保険料控除を受けた場合の税金の軽減額は?

では、実際の税金の軽減額はいくらになるのでしょうか。ここでは、平成24年以降の「新制度」において個人年金保険料控除の上限額で控除を受けた場合の税金の軽減額の例をみていきましょう。

個人年金保険料控除を受けた場合の税金の軽減額の例

(所得税4万円、住民税2.8万円の保険料控除を受けた場合)

| 家族構成 | 年収 | 所得税軽減額 | 住民税軽減額 | 軽減額合計 |

|---|---|---|---|---|

| 単身世帯 | 400万 | ¥2,000 | ¥2,800 | ¥4,800 |

| 600万 | ¥4,000 | ¥2,800 | ¥6,800 | |

| 800万 | ¥8,000 | ¥2,800 | ¥10,800 | |

| 夫婦のみ | 600万 | ¥4,000 | ¥2,800 | ¥6,800 |

| 800万 | ¥8,000 | ¥2,800 | ¥10,800 | |

| 1,000万 | ¥8,000 | ¥2,800 | ¥10,800 | |

| 夫婦と子ども2人 | 600万 | ¥2,000 | ¥2,800 | ¥4,800 |

| 800万 | ¥4,000 | ¥2,800 | ¥6,800 | |

| 1,000万 | ¥8,000 | ¥2,800 | ¥10,800 |

※夫婦はいずれか一人が年収を得ている前提です。子どもは大学生と16歳以上の高校生としています。

※平成24年以降の「新制度」での軽減額の例です

※本表の金額はあくまで一例であり、目安とお考えください。個別の税金の詳細については税務署や税理士等の専門家にご確認ください。

生命保険料控除の詳細は下記の記事で解説しています。

参考:【生命保険料控除】実際の税金軽減額はいくら?所得税、住民税が軽減される3つの制度をFPが解説

生命保険料控除を受けるにはどんな手続きが必要?

では、生命保険料控除を受けるにはどんな手続きをすればいいのでしょうか?

年末調整(会社員のみ)の場合

(1)保険料控除申告書(職場でもらう)

(2)保険料控除証明書(保険会社から送られてくる)

が必要です。

保険料控除申告書に支払った保険料などの必要事項を記入し、保険料控除証明書を添付して年末調整の担当部署に提出すれば完了です。

会社によっては、保険料控除証明書提出するだけでOKの場合もあります。

確定申告(自営業者、会社員)の場合

(1)確定申告書(税務署でもらう)

(2)保険料控除証明書(保険会社から送られてくる)

が必要です。

確定申告書に支払った保険料などの必要事項を記入し、保険料控除証明書を添付して提出すれば完了です。

わからない時は最寄りの税務署で聞けば、親切に教えてくれることが多いです。

保険料控除証明書は毎年10月~11月に送られてきますのでなくさないようにしましょう。

もしもなくしてしまった場合、保険会社に申し出れば再発行してもらうことが可能です。

・個人年金保険は生命保険料控除の対象になる場合があります。忘れずに手続きしましょう。

・個人年金保険料控除を利用するためには、「個人年金保険料税制適格特約」が付いている個人年金保険である必要があります。