【初めての資産運用】生命保険/iDeCo/NISA、節税できる金融商品の比較

(最終更新日:2024年03月15日)

目次

公的年金だけでは足りない?(老後2000万問題)

「老後2,000万問題」という言葉を聞いたことがあるかと思います。

これは、簡単に言うと、「(平均的なケースで試算すると)老後生活資金が公的年金だけでは足りません。自助努力が必要です」という金融庁金融審議会の報告によるものです。

<前提条件>

・夫65歳、妻60歳(ともに無職)

・公的年金などの収入 約21万円/月

・支出 約26.5万円/月

・赤字 約5.5万円/月

とすると、30年で約1,980万円が不足してしまう、という試算です。

ご注意いただきたいのは「誰もが皆2,000万不足するわけではない」ということです。

老後生活のために準備が必要な金額は、生活費、公的年金額、退職金の有無、貯蓄額、働く期間、夫婦の年齢差等によって大きく異なりますので、各自の必要額はシミュレーションが必要となります。

いずれにしても、全く備えをしないで老後生活に突入することは避けたほうが良く、将来に向けて何かしら資産形成をする必要があると言えます。

銀行預金だけでは増えない

では、将来のために備える場合、できれば、貯めるだけではなく、貯めたお金が増えて欲しいですよね。

では、最も身近な金融商品である銀行預金でお金を増やすことはできるのでしょうか?

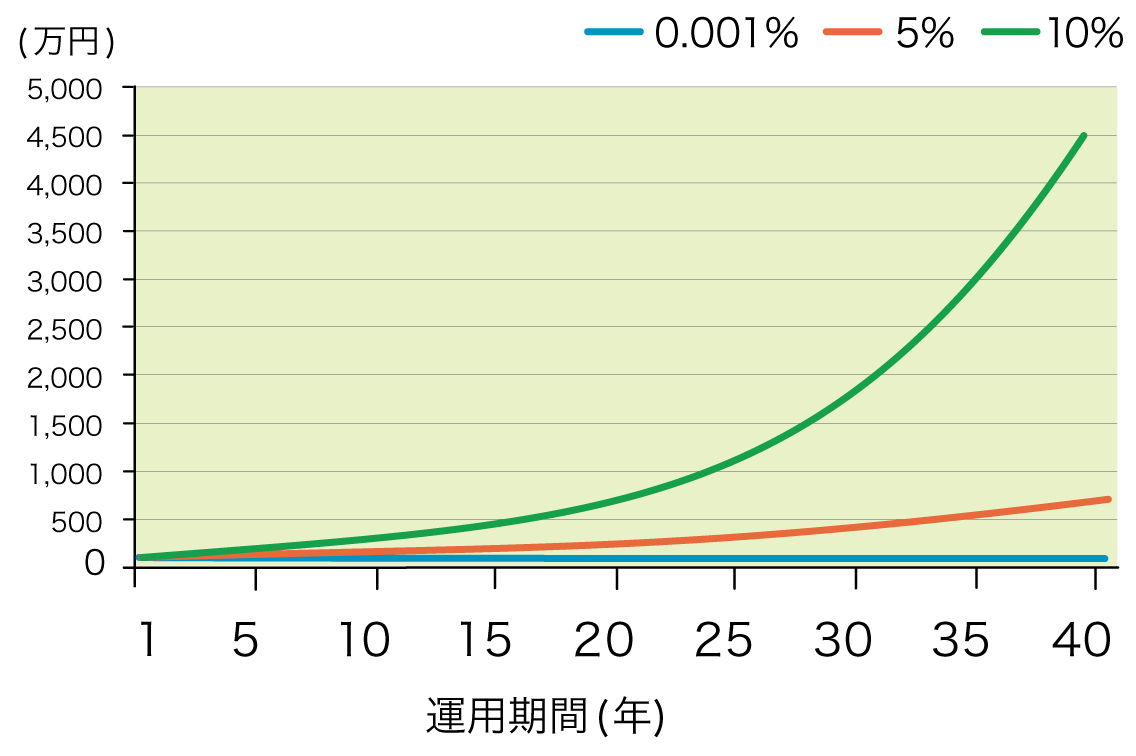

下記のグラフは元手100万円を3つの運用利率で40年複利運用した場合のグラフです。

元手100万円を40年の複利運用した場合

現在の都市銀行の普通預金の金利は0.001%(2020年10月現在)となっています。

青い線が、年利0.001%で複利運用した場合のグラフです。

40年後に元利合計で1,000,400円になりました。400円増えましたが、ほとんど増えていないと言っても差し支えないでしょう。

これでは利子分はATMの手数料でなくなってしまいます。

一方、年利5%の複利で40年運用の場合、40年後には約700万円になっています。資産額は7倍になっています。

また、年利10%の複利で40年運用、40年後には約4,500万円になっています。資産額は45倍になっています。

・銀行預金だけでは増やすことはできない

・一方、他の金融商品で銀行預金を上回るような数%の運用ができれば、長期間に渡って複利効果が積み重なり、大きな資産形成効果となること

がお分かりかと思います。

資産を増やすためにはどんな金融商品があるの?

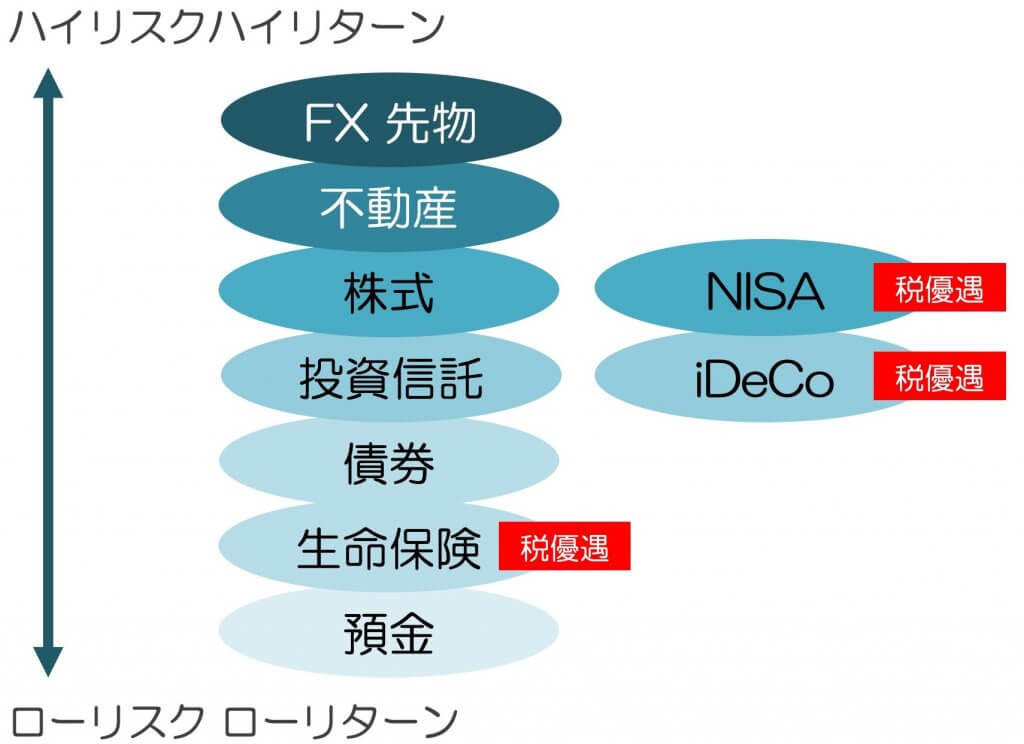

では、お金を増やすための金融商品にはどんなものがあるのでしょうか。

銀行預金、保険、債券、投資信託、株式、iDeCo、NISA、不動産、FX、先物取引など、様々な金融商品がありますが、基本的に大きなリターン(儲け)を得ようとすれば、大きなリスクを引き受けることになります。場合によっては大きな損失を被る可能性もあります。

逆に、銀行預金のようにリスクが小さい(元本保障)のであればリターン(儲け)も小さいというわけです。

主な金融商品

どの金融商品を選べばいい?

では、数ある金融商品のなかからどの金融商品を選べばいいのでしょうか。

分散投資(複数の種類の商品に投資することでリスクを小さくすることができます)は大前提として、まずは下記の3つから選ぶと良いでしょう。

・生命保険

・iDeCo

・NISA

理由は税負担を軽減する優遇制度があるからです。

節税効果があればその分だけ利回りが向上すると言えるので資産形成効果が高まります。

生命保険/iDeCo/NISAの比較

では、生命保険/iDeCo/NISAについて、特徴を比較していきましょう。

| 生命保険 | iDeCo (投資信託等) | NISA (株式・投資信託等) | |

|---|---|---|---|

| 安全性 | 〇 契約で定められた保険金や解約返戻金を保障 | △ 相場変動リスク | △ 相場変動リスク |

| 収益性 | ◯ ※商品による | ◎ ※運用次第 | ◎ ※運用次第 |

| 運用責任 | 保険会社 | 自分 | 自分 |

| 流動性 (換金のしやすさ) | ◯ 解約数日後に現金化 | △ 原則60歳まで | ◯ 売却数日後に現金化 |

| 節税メリット | ◯ 年間数千円〜* 保険料に応じて | ◎ 年間5.5万円* 掛金が全額所得控除 | ◎ ※運用次第 一定の投資額までは 損失時は節税メリットなし |

| 保障 | あり | なし | なし |

*節税メリット額は一例です。

では次に、生命保険/iDeCo/NISAについて、ひとつひとつ詳しく解説します。

生命保険

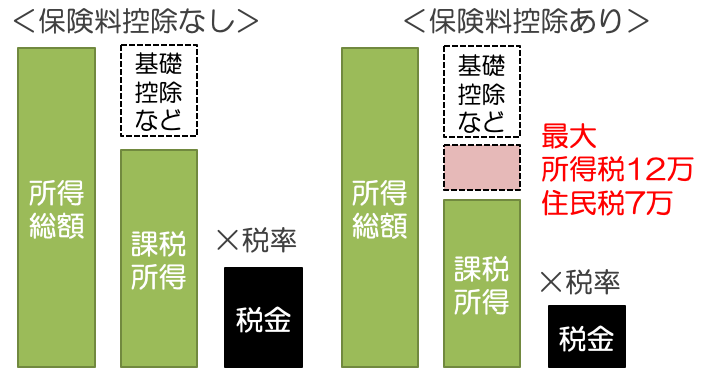

生命保険料控除対象の保険に加入している場合、生命保険料控除を活用できます。

生命保険料控除

生命保険料控除とは払い込んだ生命保険料に応じて一定の金額がその年の所得から差し引かれ、所得税や住民税の負担が軽減される制度です。

生命保険料控除には保障内容ごとに3つの保険料控除(一般生命保険料控除、介護医療保険料控除、個人年金保険料控除)があります。

3つの控除を合計した適用限度額は所得税120,000円・住民税70,000円となります。

(出典)国税庁ホームページ

税金は「課税所得×税率」で計算するのですが、所得が控除(差し引く)され、課税所得が小さくなりますので、その分税金負担も小さくなると言うことです。

実際の税金軽減額は年間数千円〜となります。

参考:【生命保険料控除】実際の税金軽減額はいくら?所得税、住民税が軽減される3つの制度をFPが解説

iDeCo(個人型確定拠出年金)

個人型確定拠出年金「iDeCO(イデコ)」とは、将来に備えて自分で作る私的年金の制度のことです。

具体的には、あらかじめ用意された定期預金・保険・投資信託といった金融商品で自ら運用し、60歳以降に年金または一時金で受け取ります。

iDeCo(個人型確定拠出年金)のメリット

- 毎年の掛け金(自分で支払っている年金額)がすべて「所得控除」の対象で、所得税・住民税が節税できます。

- 運用で得た定期預金利息や投資信託運用益が「非課税」になります。

- 60歳以降に受け取るとき、「公的年金等控除」「退職所得控除」の対象になります。

1.毎年の掛け金(自分で支払っている年金額)がすべて「所得控除」の対象で、所得税・住民税が節税できます。

にフォーカスしてみてみましょう。

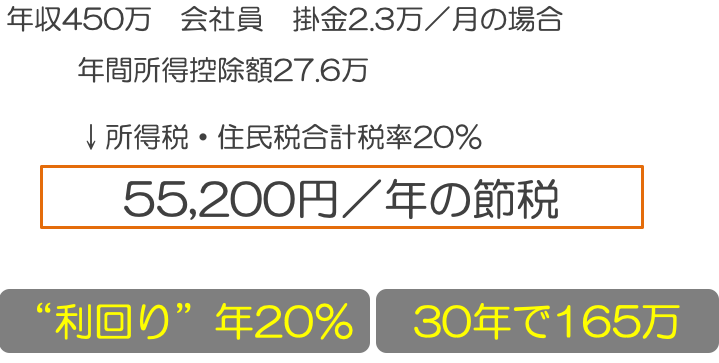

例えば、毎月2.3万円を積み立てた場合、年間の所得控除額は27.6万円となり、掛金全額が所得控除の対象となり、約5.5万円納税額が少なくなります。これは、

となり、大きなメリットのある制度です。※1

上記の例は、第2号被保険者(会社員・公務員など)で課税所得(※2)195万円超~330万円以下、所得税・住民税合計税率(※3)20%の方が、掛け金額2.3万円/月で加入した場合の例です。

※1税制メリット額=年間掛金×所得税・住民税合計税率(住民税率は所得に関わらず一律10%)1,000円未満で切り捨て表示。なお、2020年4月現在の税制をもとに試算したものです。

※2課税所得の計算例 第2号被保険者(企業の従業員等) 課税所得=給与収入ー社会保険料控除と基礎控除等その他の控除額の合計額

※3上記節税額は復興特別所得税分を反映しておりません。

iDeCo(個人型確定拠出年金)のデメリット

最大のデメリットは、60歳になるまで引き出すことが出来ないことです。

人生急に大きな出費が必要になることがあります。ですが、iDeCoから引き出すことはできないのです。

あくまで老後生活資金のための制度です。60歳まで手を付けなくて済む範囲での拠出をするようにしましょう。

参考:個人型確定拠出年金「iDeCO(イデコ)」は、節税と資産形成が同時にできる魅力的な資産運用方法

NISA(少額投資非課税制度)

通常、株式や投資信託等の金融商品に投資した場合、これらを売却して得た利益や受け取った配当に対して約20%の税金が掛かります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからない制度です。

なお、2018年1月から、従来の制度に加え、つみたてNISAが始まりますので、その違いを見てみましょう。

NISAとつみたてNISAの違い

| NISA | つみたてNISA | |

|---|---|---|

| 利用できる人 | 20歳以上(日本国内居住) | |

| 新規に投資できる期間 | 10年間(2014年~2023年) | 20年間(2018年~2037年) |

| 非課税となる期間 | 投資した年から最長5年間 (ロールオーバーを利用して最大10年間) | 投資した年から最長20年間 |

| 年間投資上限額 | 120万円 | 40万円 |

| 累計非課税上限額 | 600万円 | 800万円 |

| 投資対象商品 | 上場株式(ETF、REIT含む)、投資信託 | 金融庁が定めた基準を満たすETF、投資信託 |

| 投資方法 | 一括買付、積立 | 定期かつ継続的な方法による積立のみ |

| 資産の引き出し | いつでも引き出せる | |

| 損益通算・繰越控除 | できない | |

| 金融機関の変更 | 年単位であれば可能 | |

NISAのデメリット 損益通算ができない

売却益(譲渡益)が非課税になるというメリットがあるNISAですが、デメリットもあります。それは損益通算ができないと言うことです。

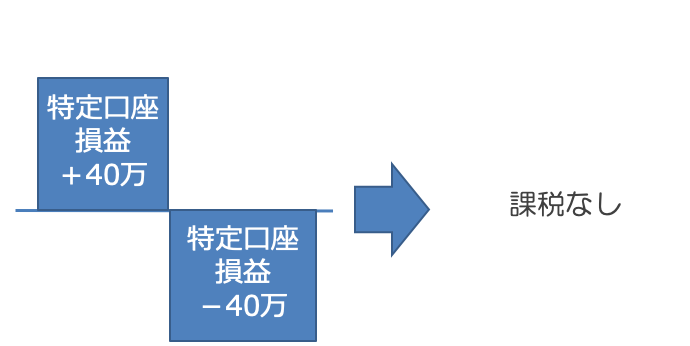

通常、特定口座どうしで譲渡益と譲渡損が出た場合、相殺することができます。

特定口座どうしであれば損益通算可能

上記の例では、ある特定口座で40万円の譲渡益を出すことができました。

本来ならば、この40万円に約20%の税金がかかるのですが、別の特定口座で40万円の譲渡損が出ているため、譲渡益と相殺されて、課税がなくなります。

これが損益通算です。

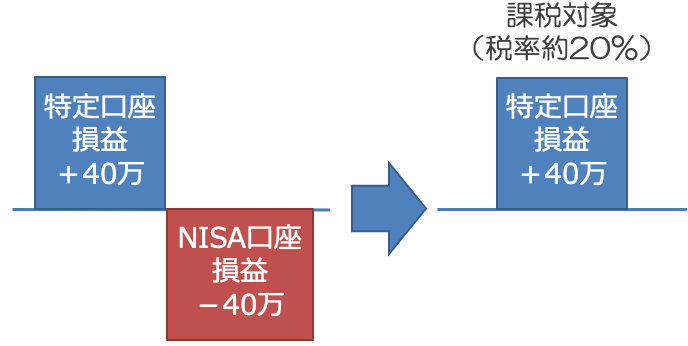

次に特定口座で譲渡益40万円、とNISA口座で譲渡損40万円が出た場合をみてみましょう。

特定口座とNISA口座は損益通算できない

特定口座とNISA口座は損益通算できないので、実質の損益は±0円にもかかわらず、特定口座の譲渡益40万円に約20%の税金がかかってしまいます。

NISAは「利益がでれば恩恵が大きいが、損失が出た場合には厳しい制度」とも言えます。

節税メリットを最大限活用しながら分散投資を

長期の資産運用・資産形成に当たっては、まず節税メリットがある金融商品(生命保険/iDeCo/NISA)から選んでいくと良いでしょう。余裕資金があれば、複数の商品を選び分散投資することでリスクを小さくしていきましょう。