話題のNISA始めるべき?メリット・デメリットを徹底解説

(最終更新日:2024年11月18日)

目次

NISAとは

NISAとは、少額からの投資を行う方のための非課税制度です。

通常、株式や投資信託等の金融商品に投資した場合、値上がりによる売却したときの利益や受け取った配当に対して約20%の税金が掛かります。

NISAの場合、「NISA口座(非課税口座)」内で、毎年一定額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかかりません。

但し、想定どおりに運用できなかった場合、元本割れしてしまうこともありますので、注意が必要です。

NISAの概要

| 利用できる方 | 日本にお住まいの20歳以上の方(*1) ただし、NISAとつみたてNISAはどちらか一方を選択して利用可能 |

|---|---|

| 口座開設可能数 | 1人1口座(*2) |

| 金融機関の変更 | 年単位であれば可能 |

| 新規に投資できる期間 | 10年間(2014年~2023年) |

| 投資対象商品 | 上場株式(ETF、REIT含む)、投資信託など |

| 投資方法 | 一括買付、積立 |

| 非課税投資枠 | 新規投資額で毎年120万円が上限(*3)、同時に保有できる非課税投資枠は最大600万円 |

| 非課税期間 | 最長5年間(ロールオーバーを利用して最大10年間)(*4) |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 資産の引き出し | いつでも引き出せる |

| 損益通算 | できない |

*1 …口座を開設する年の1月1日現在

*2 …NISA口座を開設する金融機関は1年単位で変更可能です。ただし、開設済みのNISA口座で既に株式・投資信託等を購入している場合、その年は他の金融機関に変更することはできません。

*3 …2015年以前分は100万円。未使用分があっても翌年以降への繰り越しはできません。

*4 …期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

NISAのメリット 運用益が非課税

NISAには、新規投資額で毎年上限120万円、累計投資額で最大600万円までの非課税投資枠内で購入した金融商品については、「①値上がりによる利益、②配当金など、が購入した年から数えて5年間は課税されない」というメリットがあります。

①値上がりによる利益(譲渡益)が非課税

購入した株式・投資信託が値上がりした後に売却した場合、通常であれば、値上がりによる利益(譲渡益)に対して約20%(復興特別所得税を含めると20.315%)の課税となります。

それが、NISAの非課税投資枠内で購入した金融商品で、5年間の非課税期間内であれば、非課税になります。

②配当金などが非課税

購入した株式・投資信託を保有している間に配当金などを受け取った場合、通常であれば、配当金などに対して約20%(復興特別所得税を含めると20.315%)の課税となります。

それが、NISAの非課税投資枠内で購入した金融商品で、5年間の非課税期間内であれば、非課税になります。

NISAのデメリット 損益通算ができない

NISAにはデメリットもあります。それは損益通算ができないと言うことです。

損益通算とは?

損益通算とは、株式取引等においての利益と損失を相殺することです。

株式取引等で利益(譲渡益や配当など)を得ると、税金がかかりますが、損失と相殺することで税金を少なくすることができます。

特定口座どうしであれば損益通算可能

通常、NISA口座以外の口座(一般口座や特定口座)どうしで譲渡益と譲渡損が出た場合、相殺することができます。

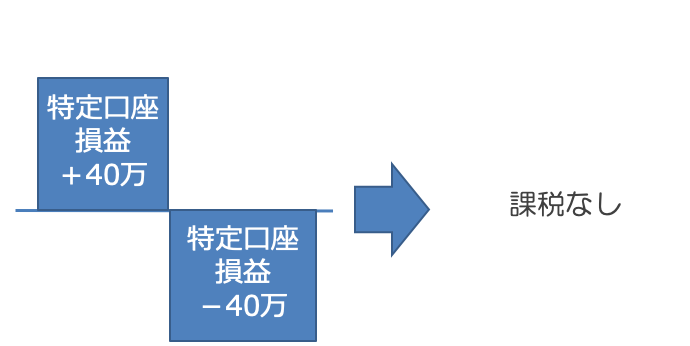

例:特定口座どうしで損益通算可能

上記の例では、ある特定口座で40万円の譲渡益を出すことができました。

本来ならば、この40万円に約20%の税金がかかるのですが、別の特定口座で40万円の譲渡損が出ているため、譲渡益と相殺されて、課税がなくなります。

NISA口座以外の口座(一般口座や特定口座)とNISA口座は損益通算できない

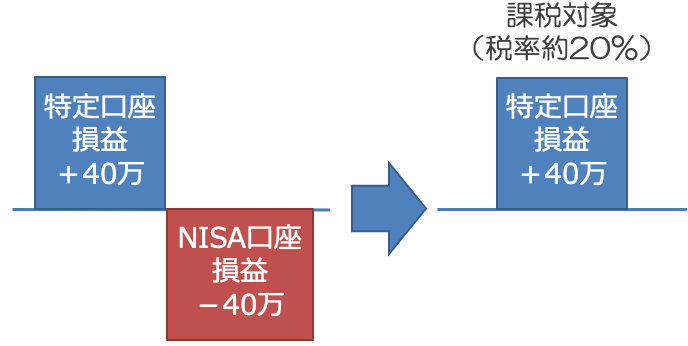

次に特定口座で譲渡益40万円、とNISA口座で譲渡損40万円が出た場合をみてみましょう。

例:特定口座とNISA口座は損益通算できない

特定口座とNISA口座は損益通算できないので、実質の損益は±0円にもかかわらず、特定口座の譲渡益40万円に約20%の税金がかかってしまいます。

NISAは「利益がでれば恩恵が大きいが、損失が出た場合には厳しい制度」とも言えます。

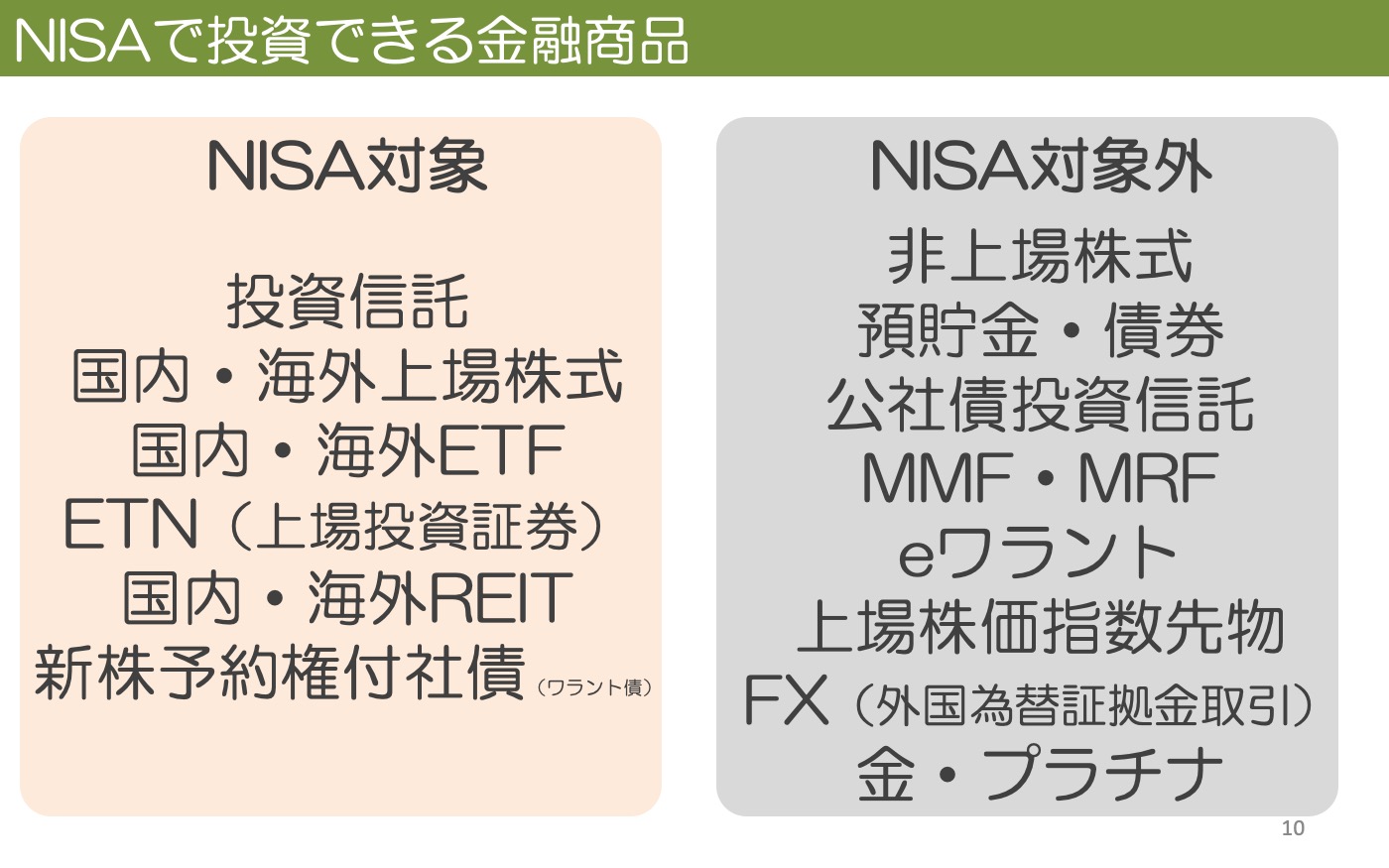

NISAで投資できる金融商品

NISAの対象となる金融商品

NISAで取引できる金融商品は、投資信託、国内・海外上場株式、国内・海外ETF、ETN(上場投資証券)、国内・海外REIT、新株予約権付社債(ワラント債)です。

NISAの対象とならない金融商品

一方、非上場株式、預貯金、債券、公社債投資信託、MMF、MRF、eワラント、上場株価指数先物、FX(外国為替証拠金取引)、金、プラチナなどはNISAの対象にはなりません。

NISAの非課税投資枠とは?

毎年120万円、最大600万円が非課税で投資・保有できる

NISA口座では、非課税投資枠というものがあり、毎年120万円分の金融商品(投資信託など)が購入可能です。

非課税で同時に保有できる投資総額は最大600万円となります。

非課税期間の5年間が終了したときは?

非課税期間の5年間が終了したときには、保有している金融商品を翌年の非課税投資枠に移す(ロールオーバーする)ことができるほか、NISA口座以外の課税口座(一般口座や特定口座)に移すこともできます。

なお、ロールオーバー可能な金額に上限はなく、時価が120万円を超過している場合も、そのすべてを翌年の非課税投資枠に移すことができます。

現在、NISAは2023年までの制度とされていますので、金融商品の購入を行うことができるのは2023年までです。2023年中に購入した金融商品についても5年間(2027年まで)非課税で保有することができます。

NISAは短期売買ではなく長期保有に向いている

NISAの非課税投資額は、1年あたり120万円までと定められており、一度使用した枠は元に戻りません。

例えば、一度に120万円の投資をし、1週間後に150万円で売却できたとします。

30万円の利益分はもちろん非課税となりますが、その年の非課税投資枠は使い切った状態となります。

当然、これ以上の投資はNISA口座ではおこなえません。

つまり、短期間に何度も取引をおこなって小さな利益を積み上げていく、デイトレードのような投資の場合、すぐに非課税投資枠に到達してしまい非課税のメリットを生かしきれない可能性があります。

逆に、一度購入した後は、長期間そのまま保有し、大きく利益を出すことができれば、NISAの非課税メリットを生かすことができます。

NISAのはじめ方

(1)NISA口座を開設する金融機関を選ぶ

NISAは、証券会社、銀行、信託銀行、投信会社、郵便局、農協、信用金庫、信用組合、労働金庫、生命保険会社など、様々な金融機関で取り扱いがあります。

金融機関の選び方

金融機関を選ぶポイントとしては、

・買付や売却の手数料(ネット系は手数料が安い傾向)

・取扱い投資信託の商品数

・外国株式の取扱いはあるか

・IPO(新規公開株)の実績

・店舗でのサポートがあるか

などについてウェブサイト等で確認して選んでいきましょう。

(2)NISA口座開設手続きの流れ

①金融機関からNISA口座開設書類を入手

②金融機関に書類を提出

③金融機関から申請結果の連絡

④NISA口座開設完了→NISA口座での取引開始

申込から取引開始まで2〜3週間程度かかります。

NISA・つみたてNISA・ジュニアNISAの比較

NISA・つみたてNISA・ジュニアNISAの比較

| NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 利用できる方 | 日本在住の20歳以上の方 | 日本在住の0歳~19歳の方 | |

| 口座開設可能数 | 1人1口座 | ||

| 金融機関の変更 | 年単位であれば可能 | 現在の口座を廃止すれば可能。ただ、口座を廃止すると、過去の利益に課税される。 | |

| 新規に投資できる期間 | 10年間(2014年~2023年) | 20年間(2018年~2037年) | 2016年~2023年 |

| 投資対象商品 | 上場株式・ETF・REIT・投資信託など | 一定基準を満たすETF、投資信託 | 上場株式・ETF・REIT・投資信託など |

| 投資方法 | 一括買付、積立 | 定期かつ継続的な積立 | 一括買付、積立 |

| 非課税投資枠 | 新規投資額で年120万円上限 最大600万円 | 新規投資額で年40万円上限 最大800万円 | 新規投資額で年80万円上限 |

| 非課税期間 | 最長5年間 | 最長20年間 | 最長5年間 |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 | ||

| 資産の引き出し | いつでも引き出せる | 18歳まで払出し制限あり | |

| 損益通算 | できない | ||

| 運用管理者 | 口座開設者本人 | 口座開設者本人の両親・祖父母等 | |

つみたてNISA、ジュニアNISAについてはこちら

NISAとつみたてNISA、どちらがいい?

まず、NISAとつみたてNISAは同時に利用できませんので、どちらかを選ぶ必要があります。

それぞれの特徴は下記の通りです。

NISA:投資信託だけでなく、個別銘柄にも投資が可能/非課税投資上限は年120万/累計非課税枠600万円

つみたてNISA:投資信託のみ投資可能/非課税投資上限は年40万/累計非課税枠は800万円

年間40万円以上を積み立てたい方や個別銘柄に投資したい方はNISAを選ぶと良いでしょう。

上記以外の方で毎月こつこつ積立ができる場合には累計非課税枠の大きいつみたてNISAを活用すると良いでしょう。

NISAの注意点

口座開設

・NISA口座は、1人1口座に限り開設できます。

・金融機関の変更は可能です。ただし、変更をしようとする年の9月末までに、金融機関で変更の手続きを完了する必要があります。また、その年に既にNISA口座内で金融商品の購入をしていた場合には、変更できるのは翌年の投資分からです。

・金融機関の変更をした場合には、変更前の金融機関のNISA口座では、追加の金融商品の購入ができなくなりますのでご注意ください。

非課税投資枠

・NISAで購入できる金額(非課税投資枠)は年間120万円までです。

・その年の非課税投資枠の未使用分があっても、翌年以降に繰り越すことはできません。

口座間移動・損益通算

・NISA口座で保有している金融商品が値下がりした後に売却するなどして損失が出た場合でも、他の口座(一般口座や特定口座)で保有している金融商品の配当金や売却によって得た利益との相殺(損益通算)はできません。

・現在、NISA口座以外の口座で保有している金融商品をNISA口座に移すことはできません。また、NISA口座で保有している金融商品を、他の金融機関のNISA口座に移すこともできません。

非課税の対象となる配当金・分配金

国内上場株式の配当金、ETF・REITの分配金は、証券会社を通じて受け取る場合(株式数比例配分方式を選択している場合)のみ非課税となります。

分配金再投資とスイッチング

NISA口座内で収益分配金の再投資やスイッチングを行う場合、その分の非課税投資枠が必要です。収益分配金の再投資やスイッチングは、新規購入の場合と同様に非課税投資枠を利用します。そのため、その年の非課税投資枠を使い切っている場合、NISA口座内での収益分配金の再投資やスイッチングはできません。

特別分配金の取扱い

投資信託の分配金のうち、元本払戻金(特別分配金)は元本の払い戻しに相当し、利益として受け取るものではないことから、課税口座(特定口座や一般口座)においても、そもそも非課税であり、NISAの非課税のメリットを享受できません。