年末調整/確定申告で生命保険料控除をフル活用するには個人年金保険がポイント?

(最終更新日:2024年03月15日)

毎年10月から年末にかけて保険料控除証明書が届きます。

保険料控除証明書を使って年末調整や確定申告で生命保険料控除を適用すると、所得税や住民税の税金負担を軽減することができます。

みなさんは生命保険料控除の控除枠を最大限活用していますか?

実は、生命保険料控除のうち、個人年金保険料控除を活用していない人が大半であることをご存知ですか?

目次

生命保険料控除証明書とは

生命保険料を支払ったことを証明する書類のことで、「年末調整」や「確定申告」で生命保険料控除を受ける場合に添付書類として提出する必要があります。

生命保険料控除証明書は毎年10月~翌年の1月にかけて発送されます。

生命保険料控除証明書の再発行について

生命保険料控除証明書を無くしてしまった場合でも、再発行することができます。加入中の保険会社に問い合わせ、再発行を依頼しましょう。

年末調整とは

会社員の場合、毎月の給料から一定の率により各種税金を引かれています(天引き)。これを源泉徴収といいます。

源泉徴収によって月々納めている税金というのは、「概算」の税金が引かれています。

あくまで「概算」ですので、年末に様々な控除を含めたその年の税金の総決算をします。これが年末調整です。

確定申告とは

個人が、その年1月1日から12月31日までを課税期間として、その期間内の収入・支出、医療費や扶養親族の状況等から所得を計算した申告書を税務署へ提出し、納付すべき所得税額を確定することをいいます。

生命保険料控除とは

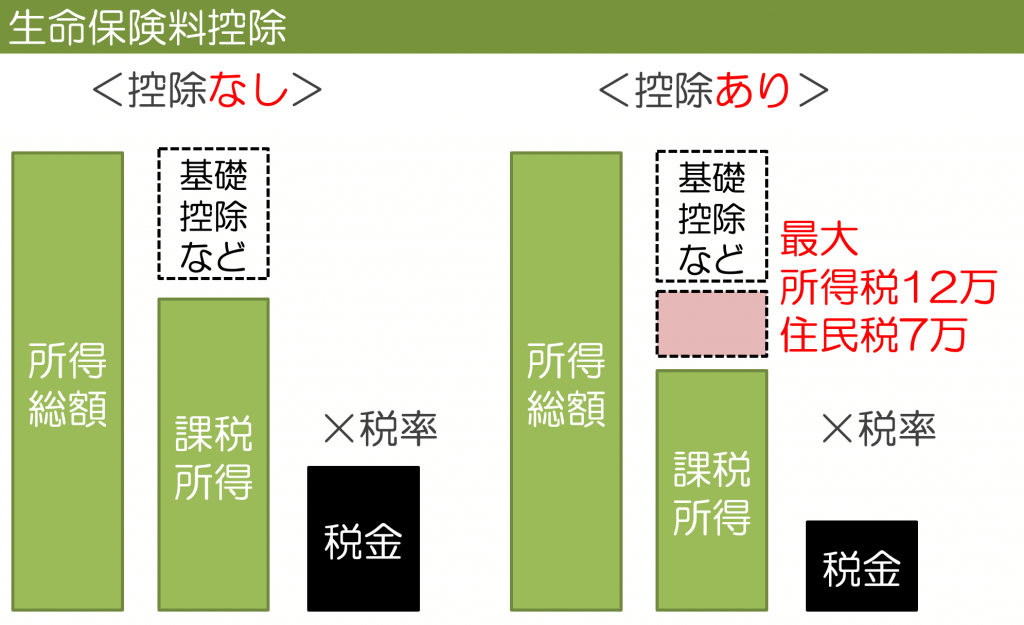

生命保険料控除とは1年間の払い込んだ保険料に応じて一定の金額がその年の課税所得から差し引かれ、所得税や住民税の負担が軽減される制度です。

生命保険料控除の概要

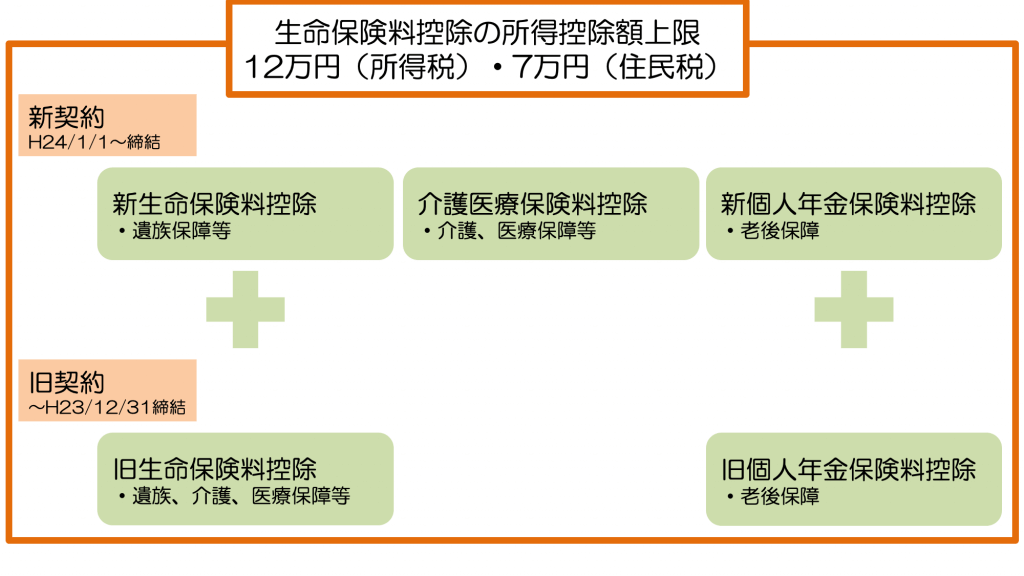

生命保険料控除は、生命保険料控除、介護医療保険料控除、個人年金保険料控除の3種類に分けられます。

それぞれの年間保険料に対する控除金額は下記の通りです。

生命保険料控除

新契約(平成24年1月1日以降締結の保険契約)の場合

| 所得税 | 住民税 | |||

|---|---|---|---|---|

| 年間払込み保険料 | 控除される金額 | 年間払込み保険料 | 控除される金額 | |

新生命保険料控除 介護生命保険料控除 新個人年金保険料控除 | 20,000円以下 | 払込保険料全額 | 12,000円以下 | 払込保険料全額 |

| 20,000円超 40,000円以下 | (払込保険料×1/2) +10,000円 | 12,000円超 32,000円以下 | (払込保険料×1/2) +6,000円 | |

| 40,000円超 80,000円以下 | (払込保険料×1/4) +20,000円 | 32,000円超 56,000円以下 | (払込保険料×1/4) +14,000円 | |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 | |

適用限度の控除額は所得税120,000円・住民税70,000円となります。

参考:【生命保険料控除】実際の税金軽減額はいくら?所得税、住民税が軽減される3つの制度をFPが解説

生命保険料控除の手続き

年末調整の場合

勤務先から渡される「給与所得者の保険料控除申告書」に必要事項を記入し、「生命保険料控除証明書」を添付して勤務先に提出のうえ、「年末調整」を受けます。

確定申告の場合

毎年2月中旬から3月中旬までに行う「確定申告」の際に、「生命保険料控除証明書」を 「確定申告書」に添付します。

個人年金保険料控除の適用率が低い

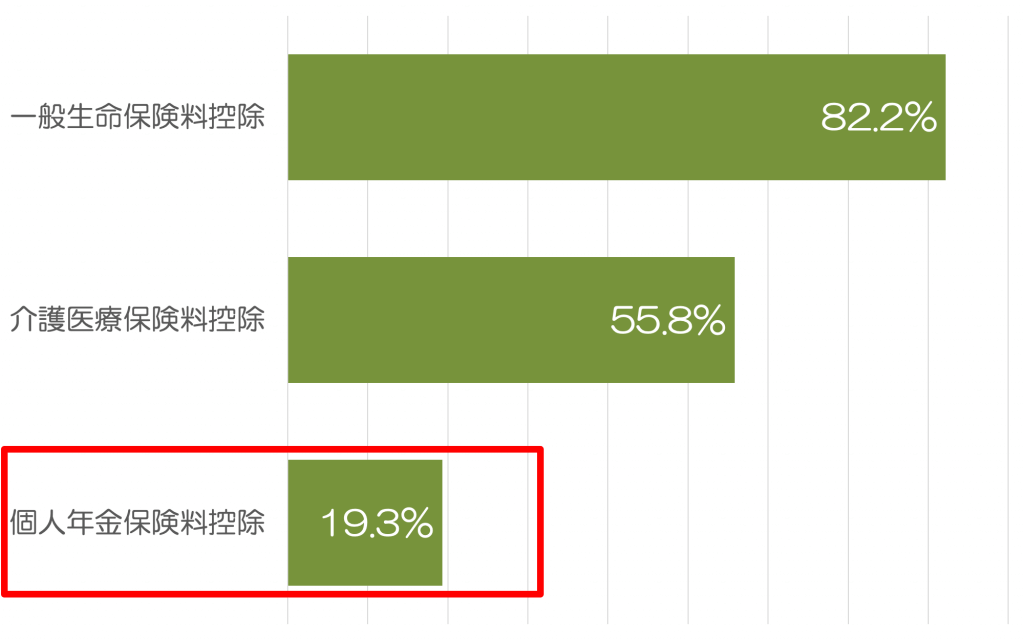

下記のグラフは、給与所得者数に占める各保険料控除(生命保険料控除、介護医療保険料控除、個人年金保険料控除)の適用割合を示したものです。

給与所得者数に占める各保険料控除の適用割合

(出典):国税庁「平成30年民間給与実態統計調査」より納税者を対象として筆者算出

個人年金保険料控除を適用されている割合は19.3%とかなり低いことがわかります。

ということは、多くの方が個人年金保険料控除の活用(個人年金保険で税負担を減らしながら老後に向けた資産形成)の余地があるということです。

個人年金保険料控除を受けた場合の税金の軽減額は?

では、実際の税金の軽減額はいくらになるのでしょうか。ここでは、平成24年以降の「新制度」において個人年金保険料控除の上限額で控除を受けた場合(年間保険料8万円以上、所得税4万円、住民税2.8万円の保険料控除)の税金の軽減額の例をみていきましょう。

個人年金保険料控除を受けた場合の税金の軽減額の例

(所得税4万円、住民税2.8万円の保険料控除を受けた場合)

| 家族構成 | 年収 | 所得税軽減額 | 住民税軽減額 | 軽減額合計 |

|---|---|---|---|---|

| 単身世帯 | 400万 | ¥2,000 | ¥2,800 | ¥4,800 |

| 600万 | ¥4,000 | ¥2,800 | ¥6,800 | |

| 800万 | ¥8,000 | ¥2,800 | ¥10,800 | |

| 夫婦のみ | 600万 | ¥4,000 | ¥2,800 | ¥6,800 |

| 800万 | ¥8,000 | ¥2,800 | ¥10,800 | |

| 1,000万 | ¥8,000 | ¥2,800 | ¥10,800 | |

| 夫婦と子ども2人 | 600万 | ¥2,000 | ¥2,800 | ¥4,800 |

| 800万 | ¥4,000 | ¥2,800 | ¥6,800 | |

| 1,000万 | ¥8,000 | ¥2,800 | ¥10,800 |

※夫婦はいずれか一人が年収を得ている前提です。子どもは大学生と16歳以上の高校生としています。

※平成24年以降の「新制度」での軽減額の例です

※本表の金額はあくまで一例であり、目安とお考えください。個別の税金の詳細については税務署や税理士等の専門家にご確認ください。

個人年金保険料控除の最大活用で30万の税軽減/「年利」10%超も

たとえば年間保険料10万円で年間10,800円の税金負担の軽減があったとします。

仮に保険料の払込期間が30年とした場合、税負担軽減額の総合計は324,000円と大きな金額になります。

また、税金軽減額を「利回り」と考えてみると、年利回り10.8%となります。

つまり、個人年金保険の商品自体の運用利率(≒予定利率・・・円建て:0.5%〜1.5%程度、米ドル建て:1.5%〜2.5%程度)に、個人年金保険料控除による税負担軽減も加わりますので、一般の預貯金や税軽減のない金融商品に比べ、資産形成の効率を高めることができます。

ただし、下記の個人年金保険のデメリットもあります。

・途中引き出しが原則不可(契約者貸付が利用できても利息がかかる)

・途中解約の場合、解約返戻金が払込保険料を下回る場合がある

長期にわたって手をつけることのない余裕資金で保険加入を行うことが大切です。

最後に、個人年金保険の簡単な解説と、個人年金保険料控除適用となる個人年金保険の条件について解説します。

個人年金保険とは

老後の生活資金の積立を目的とした保険です。

公的年金制度で不足する部分をカバーする目的で加入するのが一般的です。

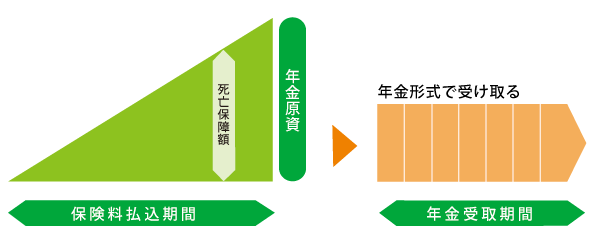

個人年金保険のしくみ

保険料払込期間に年金原資を積み立て、年金受取期間になると所定の年金受取が開始します。

保険料払込期間中に死亡した場合は、既払込保険料相当額が遺族に支払われます。

死亡時よりも生存時の保障を重視した保険と言えます。

個人年金保険料控除を利用するための要件

なお、個人年金保険料控除を利用するためには、以下のすべての条件を満たし「個人年金保険料税制適格特約」が付いている個人年金保険である必要があります。

- 年金受取人が契約者か、またはその配偶者であること

- 年金受取人が被保険者と同一人であること

- 保険料の払込期間が10年以上であること(一時払いは不可)

- 確定年金・有期年金の場合、年金受取開始日に被保険者の年齢が60歳以上であること、かつ受取期間が10年以上であること

<注意>

保険料の全額を契約時に支払う「一時払い個人年金保険」や、受取額が変動する「変額個人年金保険」は対象となりません。

個人年金保険料控除の対象とならない保険については、「一般生命保険料控除」の対象になります。