【相続対策】建物の相続税評価額の算出方法

(最終更新日:2019年12月18日)

目次

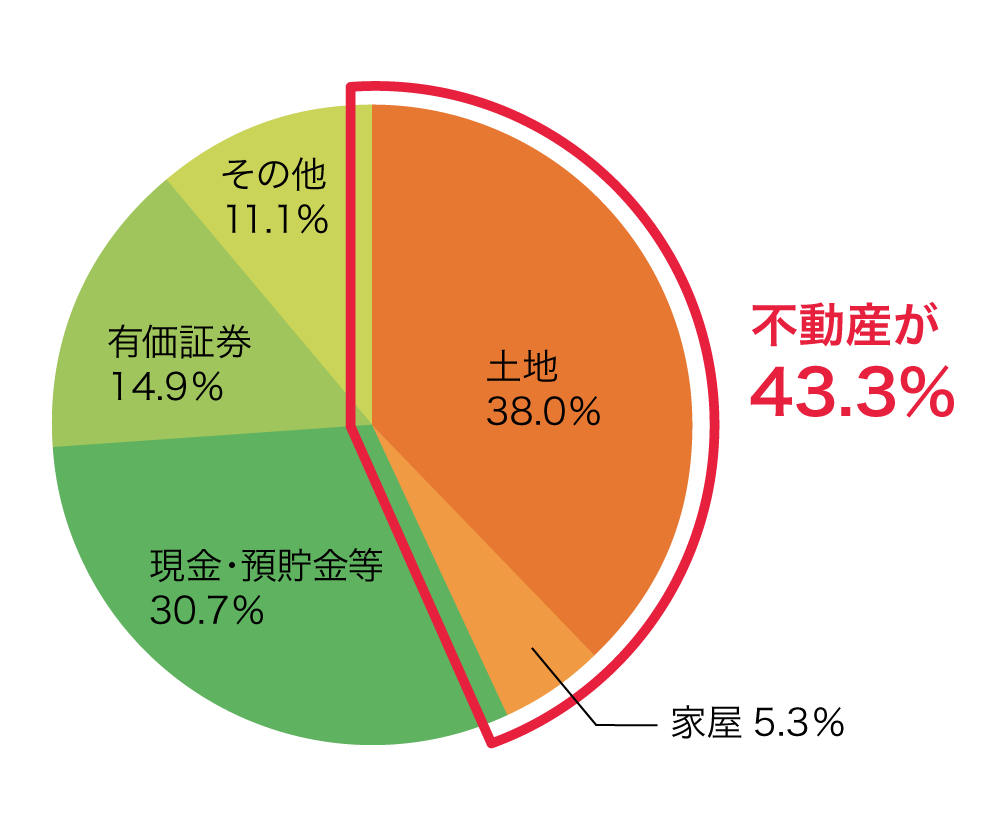

相続財産の約4割は不動産

下記のグラフは平成27年度の相続税の対象となった相続財産の金額の構成比を示したものです。土地が38%と最も割合が高いのがわかります。

また、土地と家屋を合わせると相続財産の43.3%が不動産となっています。

相続財産の金額の構成比

(出典)国税庁「平成27年分の相続税の申告状況について」

建物の相続税評価額

建物の相続税評価額は売買時に使われる「実勢価格」ではなく、「固定資産税評価額」をもとに算出します。

「固定資産税評価額」は、建築費の40%~60%程度となります。(建物の築年数にもよります)

固定資産税評価額の調べ方

では、固定資産税評価額をどのように調べればいいのでしょうか。下記の3つの方法があります。

(1)固定資産税課税明細書(納付書)を見る

市区町村から年に1回届く、「平成△△年度固定資産税・都市計画税課税明細書」の「価格」または「評価額」の欄を見ると、固定資産税評価額を確認できます。

(2)自治体で証明書を取得する

市町村役場(東京都内の場合は都税事務所)の窓口で、「固定資産評価証明書」、「固定資産公課証明書」の交付申請をすることができます。

自治体ごとに300~400円程度の発行手数料がかかります。

※「固定資産公課証明書」の場合、「固定資産評価証明書」の内容に加え、課税標準額、税額も記載があります。

(3)役場で固定資産課税台帳の縦覧・閲覧する

市町村役場(東京都内の場合は都税事務所)の窓口において、縦覧(じゅうらん)・閲覧することで、固定資産税評価額を確認できます。

縦覧と閲覧

| 縦覧 | 閲覧 | |

|---|---|---|

| 期間 | 4/1~4/30((第1期の納期期限日) | いつでも |

| 確認できる情報 | 自分や他の人が所有する土地、建物に関する情報や評価額 | 自分が所有する土地、建物に関する情報や評価額 |

| 手数料 | 無料 | 300~400円程度 (縦覧期間中は無料) |

| その他 | 希望地域の帳簿を役所の所定の場所で閲覧 | 固定資産課税台帳の写しが交付される |

まずは財産を把握しよう

相続税がかかるのかどうかを知るためには、まずはわが家の財産を確認します。必要があれば税理士や弁護士、所轄税務署の相談窓口等に相談しましょう。

保険相談サロンFLPでは無料で税理士や相続診断士に相談できる「あんしん相続サポート」というサービスを行っています。

この記事のURLとタイトルをコピーする