2015年相続税制改正で基礎控除が4割減?3つの相続税対策

(最終更新日:2020年11月27日)

この度、相続税に関する法律が改正され、2015年1月1日から施行となりました。

それにより、相続税の課税対象になる方が増えると言われています。

目次

相続税とは

相続税とは、ある人が亡くなった場合に、その人が残した財産を相続等によって取得した時にかかる税金のことです。

亡くなった人のことを「被相続人」、相続により財産を取得する人を「相続人」といいます。

法改正のポイントとは?

相続税には基礎控除というものがあります。相続財産が、基礎控除額以下であれば相続税は掛かりません。

今回の法改正のポイントは、この基礎控除額の引き下げです。

相続人の人数ごとの基礎控除額 法改正による引き下げの影響

| 相続人 | 法改正前 |  | 法改正後 |

|---|---|---|---|

| 1人 | 6,000万 | 3,600万 | |

| 2人 | 7,000万 | 4,200万 | |

| 3人 | 8,000万 | 4,800万 | |

| 4人 | 9,000万 | 5,400万 |

基礎控除額が4割削減されますので、より多くの人が、相続税がかかるようになるわけです。

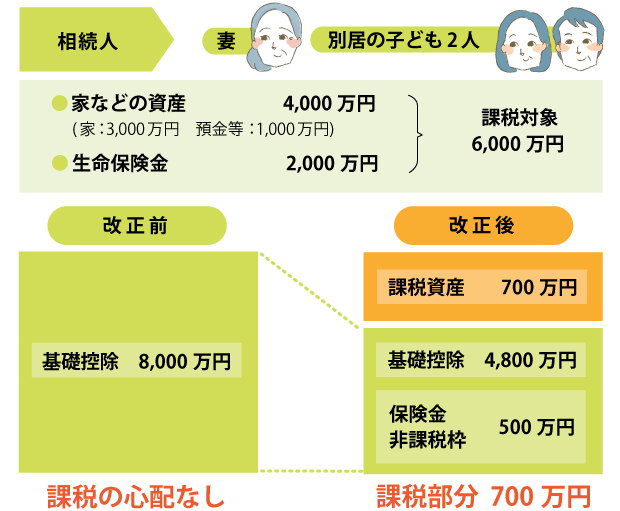

法改正により、新たに相続税の対象になるケース

例えば下記のような場合を見てみましょう。

上記のように、今までは相続税の対象外でしたが、法改正後には相続税の対象となってしまいます。

対策として出来ること

相続税の対策として何をすればよいのでしょうか。

一言でいうと、基礎控除額を超えないように「資産を減らす」か「評価額を下げる」という対策になります。

主な対策として3つを紹介します。

(1)生前贈与<資産を減らす>

生前に贈与しておく事で資産を減らすことができます。(贈与税は年間110万円までは税金が掛かりません)

(2)生命保険の活用<資産の評価額を下げる>

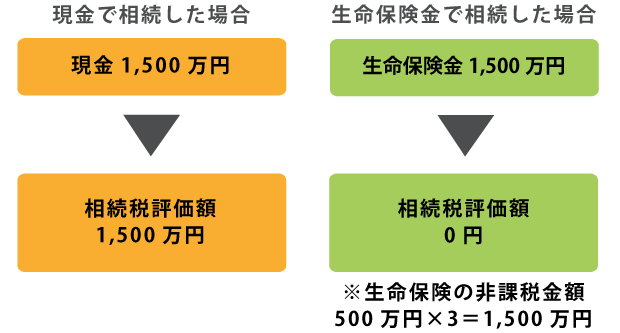

生命保険には「死亡保険金の相続税非課税限度額」という非課税枠があります。

これは、被相続人が死亡したことによって取得する生命保険金のうち、被相続人が保険料を負担したものは、「500万円×法定相続人の数」の金額まで非課税となるというものです。

生命保険による相続税評価額の引き下げ効果

上記のように、法定相続人が3人の場合で、被相続人が1,500万円の死亡保険に加入していれば、相続財産評価を1,500万円減らすことができるのです。

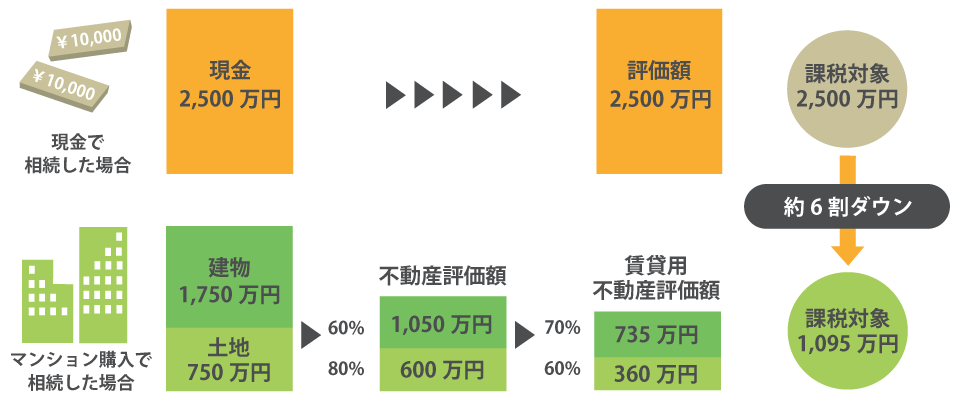

(3)不動産の活用<資産の評価額を下げる>

不動産は現金などと比べ相続税評価額が低いので、不動産を活用して資産の評価額を下げることができます。

①土地購入の場合

②建物購入の場合

賃貸用マンションを購入し、資産の評価額を下げる例

まずは専門家に相談を

ここで紹介した例はあくまで一例です。

相続は一つとして同じ相続は無く、ご家庭により様々なケースが考えられます。

相続が起きてからでは打てる対策が限られます。相続が起こる前に早めに専門家に相談するのがいいでしょう。

保険相談サロンF.L.Pでは、お近くの店舗で、相続に強い税理士に初回無料で相談できる、あんしん相続サポートというサービスを行っております。

お気軽にご相談ください。