個人型確定拠出年金「iDeCo」のメリット・デメリット【節税と資産形成】

(最終更新日:2024年03月15日)

目次

確定拠出年金とは?

確定拠出年金とは、毎月掛金を積み立てて運用することで老後資金の蓄えに出来る制度です。毎月の掛金には職業(会社員、公務員、自営業、専業主婦[夫]等)や他の年金制度によって上限が異なりますが、その範囲内で、どの商品をどれだけの割合で運用するかは自由に決められます。

運用成果によっては将来受け取るお金を大きく増やすことが可能です。一方、資産が目減りしてしまうこともありますので、注意が必要です。

確定拠出年金には企業型と個人型(iDeCo)の2種類があり、企業型は所属する会社が、個人型は加入者本人が掛金を負担します。個人型(iDeCo)には、税制上の優遇措置が設けられており、加入者は年々増加しています。

個人型確定拠出年金「iDeCo(イデコ)」とは?

個人型確定拠出年金「iDeCo(イデコ)」とは、将来に備えて自分で作る私的年金の制度のことです。

月額5,000円と少額からはじめられ、節税しながら資産形成できるため、投資経験のある方にも、投資経験がない方でも将来のお金を準備する方法としてお勧めの制度です。

具体的には、あらかじめ用意された定期預金・保険・投資信託といった金融商品で自ら運用し、60歳以降に年金または一時金で受け取ります。

ただし、60歳になるまで引き出すことは出来ませんので、その点は注意が必要です。

出典:厚生労働省ホームページ

(出典) iDeCoナビ(個人型確定拠出年金ナビ)個人型確定拠出年金「iDeCo(イデコ)」とは?

誰でも始められるの?

日本在住の20歳以上60歳未満であれば、原則、誰でも始めることができます。

出典:厚生労働省ホームページ

いくらから始められるの?

掛け金は月額5,000円からはじめることができます。それ以上積み立てたい場合は1,000円単位で上乗せできますが、下表のとおり加入者のご職業等によって拠出限度額が定められています。

職業 | 拠出限度額 |

| 公務員 | 月額1万2,000円 |

| 会社員 | 【企業年金制度なし】 月額2万3,000円 |

| 【企業型確定拠出年金のみ加入】 月額2万円 | |

| 【企業型確定拠出年金と厚生年金基金、確定給付企業年金に加入】 月額1万2,000円 | |

| 【厚生年金基金、確定給付企業年金に加入】 月額1万2,000円 | |

| 専業主婦(夫) | 月額2万3,000円 |

| 自営業 | 月額6万8,000円(国民年金基金と付加保険料と合算) |

出典:厚生労働省ホームページ

掛け金は変更可能なの?

60歳になるまで引き出しができないので、柔軟な対応が可能です。主に以下の特徴があります。

- 掛け金の休止・再開はいつでも可能です。

- 納付方法は、ご本人口座からの引き落とし、または給与天引きが選べます。

- 口座引落し日に残高不足の場合、その月は未納となります(追納は不可)。

- 掛金の変更は、毎年1月~12月(引落しベース)までの間に1回だけ可能です。

出典:厚生労働省ホームページ

受け取り方法は?

60歳以降にまとめて一括でもらう、または分割でもらうことができます。

なお、万が一60歳より前に高度の障害になってしまった場合や、死亡してしまった場合には、その時点でもらうことができます(死亡の場合は遺族がもらいます)。

ただし、50歳以上の方が加入する際の受給開始年齢は、通算加入者等期間によって、満60歳~65歳と範囲で変動します。

※通算加入者等期間は個人型年金および企業型年金における加入者・運用指図者の期間の合算

出典:厚生労働省ホームページ

iDeCoのメリット(節税効果)

iDeCoには3つの税制上のメリットがあります。

- 積立金額すべて「所得控除」の対象で、所得税・住民税が節税できます

- 運用で得た定期預金利息や投資信託運用益が「非課税」になります

- 受け取るとき「公的年金等控除」「退職所得控除」の対象です。

積み立て、運用、受け取り、3つの場面で税制の優遇が受けられます。

これは通常の金融商品(投資信託)などでは受けられない非常に大きなメリットとなります。

ここでは、

1.積立金額すべて「所得控除」の対象で、所得税・住民税が節税できます

にフォーカスしてみてみましょう。

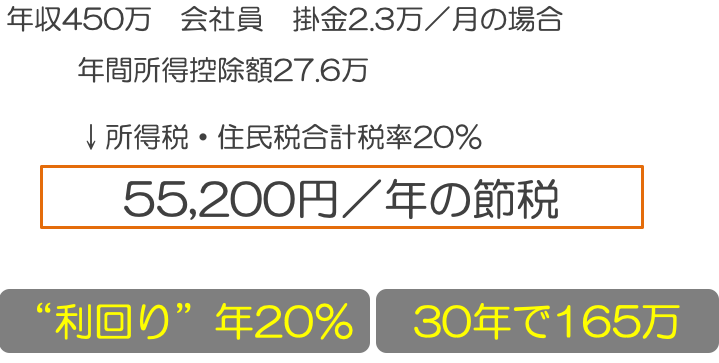

iDeCoで年間55,200円の節税になる

例えば、毎月2.3万円を積み立てた場合、年間の所得控除額は27.6万円となり、掛金全額が所得控除の対象となり、約5.5万円納税額が少なくなります。これは、

となり、大きなメリットのある制度です。※1

上記の例は、第2号被保険者(会社員・公務員など)で課税所得(※2)195万円超~330万円以下、所得税・住民税合計税率(※3)20%の方が、掛け金額2.3万円/月で加入した場合の例です。

※1税制メリット額=年間掛金×所得税・住民税合計税率(住民税率は所得に関わらず一律10%)1,000円未満で切り捨て表示。なお、2020年4月現在の税制をもとに試算したものです。

※2課税所得の計算例 第2号被保険者(企業の従業員等) 課税所得=給与収入ー社会保険料控除と基礎控除等その他の控除額の合計額

※3上記節税額は復興特別所得税分を反映しておりません。

1年間で5万円の節税、具体的には年末調整(もしくは確定申告)で返ってくるわけですから、これは非常に魅力的ですよね。

年間276,000円積み立てて、55,200円が返ってきたら・・・。

積み立てた276,000円が全く増えないとしても、「実質利回り」は20%となります。

しかもこの「実質利回り」は税制ですので、確実に受けれられるものと考えることができます。

この「確実な利回り20%」は一般的な金融商品(預貯金・投資信託・保険・株式・不動産など)ではまず実現は難しいと思います。

まず、預貯金・投資信託・保険などでは、1年でこの利回りを出すことが難しいでしょう。

比較的ハイリスク・ハイリターンの株式や不動産で20%の利回りを出せる可能性はありますが、損失を出してしまう可能性もあります。

このように、「積立金額すべて所得控除の対象で、所得税・住民税が節税できる」iDeCoは非常に大きな魅力があります。

iDeCoのデメリット

60歳までは原則資産を引き出せない

ここは必ず知っておきたいポイントです。

今後どんなことがあるかわからない人生において、急な出費が必要なことがあるかもしれません。

例えば、不景気で給料が減ってしまう、病気で働けず職を失ってしまう・・・等です。

そんな時でも、iDeCoの資産は原則引き出せません。あくまで、老後資金のための積み立てであり、それだからこそ、税制の優遇があるのです。

ですから、手元で自由に動かせる資産(預貯金等)をある程度確保したうえで、iDeCoの積み立てを行うことをお勧めします。

手数料がかかる

iDeCoには主に2つの手数料がかかります。

1つ目は、口座開設手数料。最低2829円かかります。

2つ目は、口座管理手数料。毎月最低171円かかります。

※手数料は金融機関によって異なります。

預貯金ならば、こうした手数料はかかりません。(預入や引き出しの手数料がかかる場合はありますが。)

特に、口座管理手数料は数十年間という長期にわたり、毎月払い続けます。

仮に月171円を30歳から60歳まで口座管理手数料を支払ったとしたら、月171円×12カ月×30年=6万1560円にもなるのです。

「iDeCoの金融機関を決めるときに、手数料が安いところにしたい」という方に便利なサイトがありますので紹介します。

参考: iDeCoナビ(個人型確定拠出年金ナビ)手数料(口座管理料)で比較

iDeCoの節税効果を受けられない場合がある?

「積立金額すべて所得控除の対象で、所得税・住民税が節税できる」という大きな節税効果をもつiDeCoですが、この節税効果を全く受けられない場合があることをご存知でしょうか。

※ここからは会社員の場合で考えていきます

会社員の場合、多くの方が毎月天引きで所得税、住民税等を支払っていて、年末調整で多少返ってくるというイメージです。

中には「税金ほとんど返ってきた」というケースもあるのではないでしょうか。

よくあるのが「住宅ローン控除」です。

住宅ローン控除は、年末の住宅ローン残高に応じて、新築住宅の場合、最大年間40万円、中古住宅の場合年間20万円の税額控除となる制度です。(詳細は割愛します)

中古住宅を購入した会社員の方で、住宅ローン控除適用前の税金が20万よりも少ない場合は結構あります。

そうなると、住宅ローン控除によって、年間の納税がゼロとなります。

そこへ、さらにiDeCoの所得控除による節税をしようにも、納税額がゼロであれば、節税のしようがないのです。

(住宅ローンであれば、最長13年で終わってしまうので、節税効果がないと承知でiDeCoを積み立てるという選択もありかと思います。)

iDeCoによる節税効果がどのくらいあるか確認しましょう

ご自身の納税額や、各種の税制優遇をどれぐらい受けているのかを把握しておけば、iDeCoでどのくらい節税できるかわかります。

「iDeCoによる節税効果はないけれど、60歳まで資産は引き出せない」ということにならないように、

「iDeCo節税適用前の納税額<iDeCo節税効果」とならないかどうか、事前確認をしてスタートしたいものです。

※第2号被保険者(会社員・公務員など)で課税所得195万円超~330万円以下、所得税・住民税合計税率20%の方が、掛け金額2.3万円/月で加入した場合の例です。 ※1税制メリット額=年間掛金×所得税・住民税合計税率(住民税率は所得に関わらず一律10%)1,000円未満で切り捨て表示。なお、2020年4月現在の税制をもとに試算したものです。 ※2課税所得の計算例 第2号被保険者(企業の従業員等) 課税所得=給与収入ー社会保険料控除と基礎控除等その他の控除額の合計額 ※3復興特別所得税が所得税率に加算されます。所得税と復興特別所得税の合計税率は所得税率×1.021となります。上記節税額は復興特別所得税分を反映しておりません。

プロに相談するのも一つの方法

保険相談サロンFLPでは、「iDeCo(イデコ)」の商品を取扱っておりますので、お客様のニーズやライフフプランに適したアドバイスをさせて頂いております。

来店相談、訪問相談、オンライン保険相談など各種窓口を設置しておりますので、まずはお気軽にご相談ください。