相続放棄しても生命保険金はもらえる【課税の仕組みと保険金の種類に注意】

(最終更新日:2022年05月19日)

相続放棄すると財産の一切を取得できなくなるところ、生命保険は例外です。死亡保険金には放棄の効果が及ばず、受け取り後の納税分を考慮しても、給付額がよほど高額でない限り満額手元に残せます。

もっとも、もらえる保険金額に過度な期待を寄せるのは禁物です。個別のケースに関しては、保険証券に記載される当事者関係等をよく確認しておかなくてはなりません。

本記事では、相続放棄と生命保険の関係を分かりやすく解説した上で、死亡保険金の課税関係を整理します。相続放棄が避けがたいと思われるケースでは、他に取得できる財産にも目を向けてみましょう。

目次

相続放棄と生命保険の関係

相続放棄(民法第915条・第938条~第940条)とは、亡くなった人に属する権利義務を一切承継しないものとする手続きです。主に債務や納税資金を苦にして行われますが、いったん家庭裁判所に受理されると、預金や不動産等の「利益になる財産」も諦めざるを得ません。

それにも関わらず死亡保険金が受け取れるのは、権利の解釈上、放棄の効果が及ぶ「民法上の相続財産」にはならないからです。

保険金請求権は受取人固有の財産になる

生命保険契約では、受取人に「保険金請求権」があると考えます。受取人から保険会社へ被保険者の死亡を伝えることで、権利が行使され、死亡保険金が給付されるのです。

ここで言う保険金請求権は、受取人自身の収入や貯蓄口座と同じように、その固有の財産と判断されます。相続によって取得するものではないため、放棄の効果は及びません。

相続放棄申述書にも保険の記載は不要

実際に相続放棄を行う時は、相続人ごとに申述書を作成・提出します。申述書には相続財産の概略を記入しなければならないところ、該当欄を見ると、保険金に関する記載項目がありません。個別に生命保険の加入状況を尋ねられる可能性はあるものの、手続自体からも「基本的には死亡保険金を受け取っても問題は起こらない」と分かります。

死亡保険金と相続税の関係

注意したいのは、たとえ相続放棄していても、死亡保険金を受け取った時点で相続税の課税がある点です。このような判断がなされるのは、相続財産の範囲が法律によって異なる点に理由があります。

相続放棄したのに課税される?

民法では、契約や登記情報から「亡くなった人に権利が属するもの」だけを相続財産だと判定します。一方の税法では、権利関係にこだわらず「死亡を機に得た経済的利益」を原則全て相続財産とみなし、申告書の提出義務が課せられるルールです。

死亡保険金は、相続税法第3条1項1号で定められる「みなし相続財産」です。条文で挙げられている点から、放棄せずに譲り受けた遺産と同じように、関連法令に沿って申告・納付義務を果たさなくてはなりません。

相続税がかかる範囲

死亡保険金に対して相続税がかかる範囲は、課税価格の合計のうち基礎控除額を超える部分に限られます。うち配偶者が受け取った部分については、申告書を提出して税額の軽減を適用することで、取得した価格全体で1億6千万円に達するまで課税されません(相続税法基本通達19の2-3)。

▼相続税の基礎控除額

3千万円+600万円×法定相続人の数

※平成27年1月1日以降の相続開始分から適用

▼配偶者の税額の軽減

配偶者の取得分につき、①1億6千万円と②法定相続分のうち多い方の額まで控除

※平成6年1月1日以降の相続開始分から適用

【例】妻子2人でそれぞれ相続放棄し、死亡保険金として計2千万円受け取る場合

→基礎控除額(3千万円+600万円×2人)を下回るため、相続税の課税額はゼロです。

相続放棄しながら死亡保険金を受け取る際の注意点

死亡に際して「保険金は他の財産を放棄しながら受け取れる」と言っても、保険証券に記載された金額をそのまま給付してもらえるとは限りません。より注意したいのは課税関係であり、基礎控除以外にもいくつか頭に入れておきたいルールがあります。

非課税財産の扱いがなくなる【税目=相続税の場合】

相続を承認して死亡保険金を受け取ると、うち500万円×法定相続人の数に相当する額は「非課税財産」として扱われます(相続税法第12条1項5号)。基礎控除の解説で本規定に触れなかったのは、相続放棄した人の取得分への適用がないためです(相続税法基本通達12-8)。

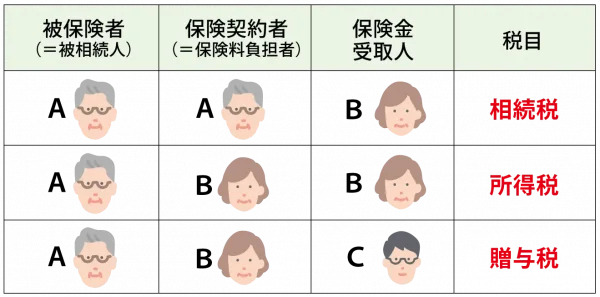

当事者の関係によって税目が変わる

死亡保険金が相続税の課税対象になるのは、その原資である保険料(=掛金)を亡くなった被保険者自身が負担していた場合に限られます。妻の保険料を夫が負担するケース等、保険金の出どころが被相続人ではない場合は、税金の種類(=税目)が「贈与税」または「所得税」に変化します。

以下の表は、生命保険契約の当事者の関係(最大でA・B・Cの3名)ごとに税目を整理したものです。手元に保険証券がある状態なら、記載された氏名を当てはめるだけで税金の種類を割り出せます。

死亡保険金の課税関係

参考:相続税法基本通達3-16、所得税基本通達34-1

※表はタックスアンサーより引用・編集したものです。

税目が変われば課税額も変わる

税金の種類が贈与税または所得税となる場合、控除・税率は相続税と異なる定めに従います。もしもの場合は、基礎控除額の大幅減少が決定打となり、受け取った保険金の大半が納税に充てなければならない可能性も浮上します。

【例】妻の保険料を夫が負担し、子が死亡保険金を受け取るケース

→相続時精算課税を選択していない場合、受け取った年の贈与価格の合計のうち、基礎控除額である110万円を超える部分が贈与税額の基礎になります(=暦年贈与)。

被保険者に対する給付分はもらえない【医療保険に要注意】

契約上支払われる保険金のうち、相続放棄から除外されるのは「死亡保険金」の部分だけです。入院・手術に対する補償や還付金等、被保険者=被相続人自身に請求権が属する契約になっている保険金については、民法上の相続財産として一緒に放棄しなくてはなりません。

▼相続放棄すると受け取れない補償の例

- 入院給付金

- 手術給付金

- がん診断給付金

- 先進医療給付金

- リビング・ニーズ保険金

- 満期返戻金・解約返戻金

- 被相続人自身が受取人となっている死亡保険金

- 高額療養費の還付金(亡くなった人が世帯主である場合)

保険商品で典型的なのは「終身医療保険」や「特約付き医療保険」と呼ばれる種類です。これらの契約で補償してもらおうとすると、いったん相続放棄すると決めた以上、保険証券に記載された金額のうち「死亡特約」等と記載された分しか受け取れません。

その他の「相続放棄しても受け取れる財産」

同様に「相続財産から除外される固有の権利」として受け取れる財産として、他にも以下のようなものがあります。

なかでも特に有意義なのは、信託契約によって任意の資産を債務から保護できる仕組みです。資産運用その他の事業を承継する予定があるケースを中心に、廃業や持ち家の処分を避けるべく、生前対策の一環として信託の活用が進められています。

年金や健康保険の給付

生命保険以外にも、生前の契約状況に応じて「遺族固有の権利」として受け取れる給付があります。これらのうち社会保険制度による給付(①~⑤)にあたるものは、相続税の課税対象になりません。

▼相続放棄しても受け取れる給付の例

① 葬祭費、埋葬料(健康保険)

② 死亡一時金(国民年金・厚生年金)

③ 遺族年金(同上)

④ 老齢年金の未支給分(同上)

⑤ 障害年金の未支給分(同上)

⑥ 個人年金保険の各種給付金(任意加入の保険契約によるもの)

死亡退職金【受取人を遺族とする規定があるもの】

相続開始まで働いていた人が亡くなると、会社の規定に基づいて死亡退職金が支払われることがあります。その支払先としてあらかじめ「配偶者」「3親等以内の家族」とのように指定されている限り、相続放棄しても受け取れます。

信託財産・信託受益権【生前の債務対策におすすめ】

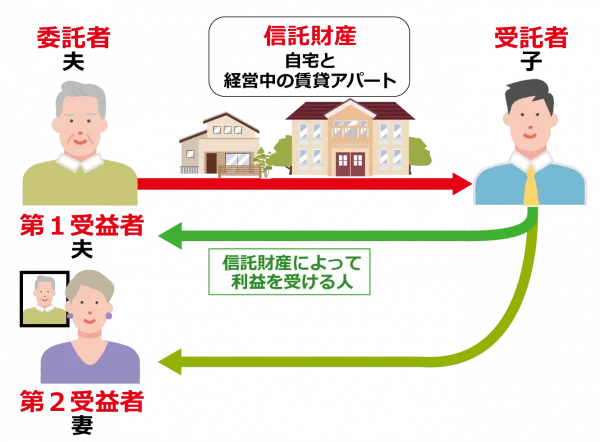

信託(民事信託・家族信託)とは、契約終了の条件とその際の残余分の帰属先を指定した上で、特定の財産につき継続的に管理・運用を委ねる契約です。

対象の「信託財産」とその利益を得る権利である「信託受益権」は、信託法と個別の契約に沿って取り扱われます。信託を開始した時点で相続財産から切り離され、放棄の影響を受けません。ここでひとつ、契約のイメージを紹介します。

▼信託契約の例

信託財産:自宅および経営中の賃貸アパート

委託者:夫(現在の所有者)

受託者:子(信託財産の承継を予定)

第一受益者:夫

第二受益者:妻

信託の終了事由:第二受益者(妻)の死亡

信託終了時の残余財産の帰属先:受託者(子)

信託財産以外の資産状況…アパートのリフォームローン、定期預金口座にある老後資金等

【解説】

上記信託契約を結ぶことで、子に信託財産を管理させながら、居住権と賃料収入は引き続き夫が確保できます。夫が亡くなると妻が信託財産の利益を引き継ぎ、夫婦共に亡くなった時点で、各不動産の所有権が子に移ります。

夫妻どちらかの死亡時、仮にローンを苦にして相続放棄するとしても、上記予定の変更は一切ありません。

信託契約の真価は、相続放棄の効果が及ばなくなる点ではありません。むしろ、仮に委託者が生きているうちに破産手続を開始しても、信託された財産は競売の対象にならないものとする「倒産隔離機能」に要注目です。

こうしたメリットが生きるのは、家業の承継に伴って守りたい財産がある場合です。債務の問題をどうしても回避できないケースでは、あらかじめ信託を組成することで、不可抗力で計画通りに返済できなくなった時に備えられます。

おわりに 生命保険で相続放棄の回避できることもある

生命保険契約に基づく保険金請求権には、相続放棄の効果が及びません。残る問題はもらった死亡保険金に対する課税ですが、他の「みなし相続財産」との合計額が相続税の基礎控除を超えなければ、納税による持ち出しの心配はなくなります。

以上は広く一般化して言えるポイントであり、個別の状況には踏み込んでいません。実際に死亡保険金を受け取る時は、以下に沿って保険契約自体をよく確認するようにしましょう。

▼相続放棄しながら生命保険で給付を受ける時の注意点

- 契約内容によって税目が変わる

- 非課税財産の取扱いがない(それでも受取額<基礎控除額なら課税額ゼロ)

- 入院給付金等、被相続人に帰属する保険金は受取不可

生命保険等の遺産から隔離された資産が十分あると分かれば、債務や納税資金の問題が解消され、結果として相続放棄せずに済む可能性があります。

多額の利益を取りこぼす可能性のある重大な決断になる点を考え、できるだけ専門家と相談しながら進めましょう。

この記事の監修者

税理士法人共同会計社 代表社員税理士/行政書士法人リーガルイースト 代表社員行政書士/長野県出身。お客様のご相談に乗って36年余り。法人や個人を問わず、ご相談には親身に寄り添い、お客様の人生の将来を見据えた最適な解決策をご提案しています。(プロフィール)