カードローンおすすめランキング【2025年】人気30社の金利や審査を比較

カードローンのおすすめを知りたいけれど、どこが良いのか分からない。

カードローンは、テレビCMをしているような大手から地方の小さな業者までたくさんあるので迷うのも当然です。

このページでは、当サイトおすすめのカードローンを30社取り上げ、金利や審査基準を比較していきます。

また、カードローンの使い方や申込みの流れ、審査についてなど、気になるポイントを詳しく解説していきます。

カードローンおすすめランキング2025年!人気30社を比較

ここでは、2025年に人気のカードローン30選をランキング形式で紹介します。

カードローンにもさまざまな特徴があり、金利や即日融資が可能かどうかなど、大きく違いがあります。

融資までのスピードや金利の低さなど、比較するポイントは人それぞれ違うので、ランキングを参考にして自分に合ったカードローンを見つけてください。

- 1位 プロミス

- 2位 アイフル

- 3位 アコム

- 4位 SMBCモビット

- 5位 レイク

- 6位 楽天銀行スーパーローン

- 7位 住信SBIネット銀行カードローン

- 8位 三菱UFJ銀行バンクイック

- 9位 みずほ銀行カードローン

- 10位 JCBカードローンFAITH

- 11位 三井住友銀行カードローン

- 12位 イオン銀行カードローン

- 13位 au PAYスマートローン

- 14位 PayPay銀行カードローン

- 15位 dスマホローン

- 16位 横浜銀行カードローン

- 17位 セブン銀行カードローン

- 18位 オリックス銀行カードローン

- 19位 auじぶん銀行じぶんローン

- 20位 ダイレクトワン

- 21位 VIPローンカード

- 22位 千葉銀行カードローン

- 23位 りそな銀行カードローン

- 24位 みんなの銀行Loan

- 25位 ソニー銀行カードローン

- 26位 東京スター銀行カードローン

- 27位 ベルーナノーティス

- 28位 クレディセゾンMONEY CARD

- 29位 セントラル

- 30位 JAバンクのカードローン

カードローンおすすめランキングは、当サイトが独自に定めた評価基準に沿って総合的に比較し、作成しています。

- 融資スピードが早く、土日の借入にも対応しているか

- 金利設定や返済方式が明瞭であるか

- 融資限度額が十分にあり希望金額を借りられるか

- 周りに知られずに借入が出来る仕組みがあるか

- 無利息期間など便利に使えるサービスがあるか

- 正規の貸金業者や金融機関によって提供されているか

※当記事で紹介されているカードローンは、国の定める法律で金融庁の管轄である貸金業法、財務省が所管する出資法、法務省が所管する利息制限法に則り営業している正規の貸金業者です。法外な利率を提示されることはありませんのでご安心ください。

当サイトのおすすめカードローンランキングでは、上位に大手の消費者金融が位置しています。

大手消費者金融のカードローンは、融資にかかる時間が最短数分から30分程度と非常にスピーディに借入できるのが特徴です。

また、新規の成約率も高く、無利息期間などのサービスも充実しているので、初めてカードローンを利用する人にもおすすめです。

| カードローン名 | 融資時間 | 新規成約率 | 金利(実質年率) | 借入可能額 | 無利息期間 |

|---|---|---|---|---|---|

| プロミス | 最短3分※1 | 42.3%※2 | 4.5%~17.8% | 1万円~500万円 | 30日間 |

| アイフル | 最短18分※3 | 40.3%※4 | 3.0%~18.0% | 1万円~800万円 | 30日間 |

| アコム | 最短20分※5 | 39.9%※6 | 3.0%~18.0% | 1万円~800万円 | 30日間 |

| SMBCモビット | 最短15分※7 | 非公表 | 3.0%~18.0% | 1万円~800万円 | なし |

| レイク | 最短25分※8 | 非公表 | 4.5%~18.0% | 1万円~500万円 | WEB申込みで365日間無利息 |

注釈

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 SMBCコンシューマーファイナンス月次営業指標を参照

※3 お申込み時間や審査状況によりご希望にそえない場合があります。

※4 アイフル月次データを参照

※5 お申込時間や審査によりご希望に添えない場合がございます。

※6 アコムマンスリーレポートを参照

※7 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※8 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

プロミスは最短3分のスピード融資が可能で上限金利が低い

当サイトが選ぶカードローンおすすめランキングの第1位は、プロミスです。

プロミスが提供するカードローンは、審査が最短3分とスピーディに借り入れできるのが魅力です。

また、上限金利を18.0%としているカードローンが多い中、プロミスは上限金利も17.8%と比較的低いので、利息の負担も軽くなります。

さらに、プロミスは大手のカードローンならではのサービスも充実しています。

スマホATM機能を使ってコンビニからカードなしで現金を引き出せる、郵送物もなくWEBだけで手続きが完結するなど、とても便利に使えます。

- 申し込みから最短3分で借入が出来る

- 上限金利が17.8%とお得に使える

- WEB完結・アプリ完結が可能

- スマホATMで簡単に引き出せる

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短3分 |

| 在籍確認 | 原則、電話による在籍確認なし |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 4.5%~17.8% |

| 借入可能額 | 最大500万円 |

| 無利息期間 | 30日間 |

アイフルは知名度が高くWEB完結で借りられる利便性も魅力

大手のひとつであるアイフルはテレビCMも人気で知名度が高く、WEB完結で借りられる利便性も魅力です。

簡易審査として1秒診断があったり、カードレス対応でコンビニからスマホATMで借りられたり、といったスピード感も特徴。

また、アイフルでは電話による在籍確認は原則おこなっていません。

「電話による在籍確認は原則なし」としているカードローンは多いものの、実際どの程度実施されているかは分からないところが多いですが、アイフルは違います。

公式サイトにて、99.7%は実施していないと明記されているため、よほどのレアケースでない限りは在籍確認が行われることはないとわかります。

- 借入1秒診断や最短18分融資ができる

- WEB完結で郵送物なし

- 非銀行グループならではの柔軟な審査対応

- 原則、電話による在籍確認なしで利用可能

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 融資まで最短18分 |

| 在籍確認 | 原則、電話による在籍確認なし |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 3.0%~18.0% |

| 借入可能額 | 800万円以内 |

| 無利息期間 | 30日間 |

アコムは審査通過率が高めで初めて利用する人に向いている

アコムは審査通過率が高めで、初めて利用する人に向いている大手消費者金融です。

「審査通過率」とは、審査に申し込んだ人のうち通過して借入をした人の割合を指すので、審査通過率が高いほど借りやすいと言えます。

アコムの審査通過率は2024年3月期(2024年4月末)には42.0%と高い水準を誇っています。※1

また借り入れまで最短20分※2と早く、カードレス対応でWEB完結です。アコムは初めてカードローンを利用する人でも、利用しやすいでしょう。

- 最短20分※2での借入が可能

- 新規成約率が42.0%※1と高い

- 原則、在籍確認なし※3

- カードレス対応でWEB完結できる

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 融資まで最短20分※2 |

| 在籍確認 | 原則、在籍確認なし※3 |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 3.0%~18.0% |

| 借入可能額 | 1万円~800万円 |

| 無利息期間 | 30日間 |

※1 参照:アコムマンスリーレポート|IR情報|アコム株式会社(三菱UFJフィナンシャル・グループ)

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 電話での確認はせずに書面やご申告内容での確認を実施

SMBCモビットはWEB完結ならカードレスで借入できる

SMBCモビットは三井住友カード株式会社が提供するカードローンで、カードレスで借入できるWEB完結が魅力です。

SMBCモビットのWEB完結は申込から融資までパソコンやスマホ上での手続きのみで行うことができるので、外出先など場所を問わずに利用できます。

また、最短15分で今日中に借りられるスピーディさも特徴の一つで、急にお金が必要になったときに重宝したいカードローンと言えます。

さらに、SMBCモビットは融資限度額は最大800万円までと大きいのもポイントです。

- 最大800万円まで借りられる

- 最短15分で借入できるスピード審査

- WEB完結なら原則電話による在籍確認・郵送物なし

- スマホATM取引でカードレスで使える

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短15分 |

| 在籍確認 | 原則、電話による在籍確認なし |

| 郵送物 | WEB完結ならなし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 3.0%~18.0% |

| 借入可能額 | 1万円~800万円 |

| 無利息期間 | なし |

レイクは無利息期間が豊富なため短期間の借入に最適

レイクは、大手消費者金融のひとつで、無利息期間の豊富さが特徴です。

WEBからの申込みなら60日無利息も選べたり、365日間無利息という選択もあります。

審査にかかる時間は最短15秒で、審査が実施される時間帯も公式サイトで明記されているので分かりやすいです。

カードレスや郵送物の有無については選ぶことができます。

カードがあったほうがいい、という方は郵送してもらうこともできますし、郵送物がないほうが良い方は、WEBから本人確認をしたり、カードレス取引を選ぶことが可能です。

また、電話による在籍確認は原則行われませんが、もし必要な場合でも最大限の配慮をしてもらえます。

たとえば、電話をする人は男性がいい・女性がいい、などのリクエストも可能な限り対応してもらえるので、安心です。

- WEB申込みで365日間無利息

- 最短15秒で審査結果が分かる

- WEB申込なら最短25分で借入が可能

- カードレス取引で便利に引き出せる

| 当日中の借入 | 可能(WEB申込なら最短25分)※1 |

|---|---|

| 審査にかかる時間 | 最短15秒 |

| 在籍確認 | 原則、電話による在籍確認なし |

| 郵送物 | なしも選べる |

| カードレス | 可能 |

| WEB完結 | 郵送物なしを選べばWEB完結可能 |

| 金利(実質年率) | 4.5%〜18.0% |

| 借入可能額 | 1万円〜500万円 |

| 無利息期間 | WEB申込みで365日間無利息 |

注釈

※1) 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

| 貸金業者の商号 | 新生フィナンシャル株式会社 |

|---|---|

| 関東財務局番号・登録番号 | 関東財務局長(10) 第01024号 |

| 協会員番号 | 日本貸金業協会会員第000003号 |

| 貸付利率 | 年率4.5%~18.0% ※貸付利率はご契約額およびご利用残高に応じて異なります。 |

| 返済方式 | 残高スライドリボルビング方式・元利定額リボルビング方式 |

| 返済期間・返済回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。 |

| 遅延損害金 | 年率20.0% |

| 担保の有無 | 不要 |

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

楽天銀行スーパーローンは会員限定の特典が魅力

楽天銀行のカードローンである楽天銀行スーパーローンは、楽天会員限定の特典が魅力です。

楽天会員であればランクに応じて審査優遇(※)があったり、利用状況に応じてポイントも貯まります。

審査は最短当日に終わります。審査申込時に希望借入額を記入していれば、審査完了後に指定口座に現金が振り込まれます。

カードローン専用カードは審査完了後に郵送されるので受け取るまでに数日かかりますので、急いでいる方は振込で借り入れすると良いでしょう。

- 楽天会員なら審査優遇がある※

- 新規入会で楽天ポイント1,000ポイントもらえる

- 審査は最短で当日中に結果が出る

※一部例外あり

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | カードの郵送あり |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 1.9%~14.5% |

| 借入可能額 | 10万円~800万円 |

| 無利息期間 | なし |

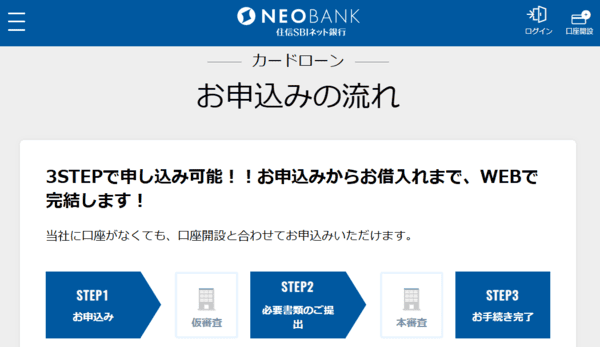

住信SBIネット銀行カードローンは最大1,000万円まで借りられる

住信SBIネット銀行カードローンは、最大1,000万円まで借りられるカードローンです。

住信SBIネット銀行の口座が必要ですが、申込み時に同時開設が可能です。

金利は1.99%〜14.79%と魅力的。さらに、SBI証券口座を保有している人は、口座登録でさらに年0.5%の金利優遇が受けられます。

即日融資には対応していませんが、カードレスで利用できるので、契約後はすぐに、スマホATM取引を利用して、提携コンビニATMで現金を引き出すことができます。

もちろん、振込融資にも対応しているので、希望額を振り込んでもらうこともできます。振込は即日対応です。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短数日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 1.99%〜14.79%(変動金利) |

| 借入可能額 | 10万円〜1,000万円 |

| 無利息期間 | なし |

※利用限度額、金利優遇により金利が決定します。金利優遇条件はこちら

三菱UFJ銀行バンクイックは土日も申込みできてWEB完結が可能

三菱UFJ銀行バンクイックは、銀行系のカードローン。三菱UFJ銀行の口座を持っていなくても申込み可能です。

借り入れ方法は振込もしくはカードを使ってATM借り入れになります。

カードレスでは利用できず、発行されたカードは郵送の場合は1週間程度で届きますが、郵送物をなしにしたい人は店頭のテレビ窓口で受け取ることも可能です。

電話による在籍確認については、原則なしというわけではなく、実施されることが多い可能性があります。

公式サイトでは明記されていないので、在籍確認の電話を避けたい方は注意が必要です。

- 利用者が多いメガバンクの安心感

- 口座を持っていなくても申込みができる

- 銀行ならではの金利水準で利息を減らせる

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 勤務先へ電話連絡する場合あり |

| 郵送物 | カードをテレビ窓口受取にすれば可能 |

| カードレス | 不可 |

| WEB完結 | 不可 |

| 金利(実質年率) | 1.8%〜14.6% |

| 借入可能額 | 10万円〜500万円 |

| 無利息期間 | なし |

みずほ銀行カードローンは銀行の中でも金利が低くお得に使える

みずほ銀行カードローンは、上限金利が低めなので、利息の負担を低く抑えたい方におすすめです。

さらに、みずほ銀行の住宅ローンを契約中の人には金利の優遇があり、年1.5%~13.5%になります。

銀行系カードローンは審査完了から借り入れまでに時間がかかりますが、みずほ銀行の口座があれば最短即日で借りることができます。

キャッシュカード兼用型を選ぶことで、手持ちのキャッシュカードでそのまま借り入れできるので、銀行系カードローンでもすぐに借り入れ可能です。

みずほ銀行の口座を持っている人にはとても便利なカードローンだと言えるでしょう。

- 銀行の中でも上限金利が低く設定されている

- 既に口座があれば最短当日に借りられる

- カードレスや郵送物なしにも対応

| 当日中の借入 | 可能(みずほ銀行の口座がある人) |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | WEB申込みでカードレスなら郵送物なし |

| カードレス | 可能 |

| WEB完結 | WEB申込みでカードレスならなら可能 |

| 金利(実質年率) | 2.0%~14.0% |

| 借入可能額 | 10万円~800万円 |

| 無利息期間 | なし |

JCBカードローンFAITHは上限金利12.50%と利息の負担が少ない

JCBカードローンFAITHは、上限金利が年12.50%と低く、利息の負担が少ないのが魅力です。

また、審査は最短即日で完了し、振込キャッシングを利用すればその日中の借入も可能です。

カードレスやWEB完結には対応しておらず、カードが必ず発行され郵送される点には注意が必要です。

また、電話による在籍確認は必須ではないものの、必要に応じて実施されます。

JCBカードローンFAITHでは、無利息期間はありませんが、キャンペーンにより最大2.5か月分の利息がキャッシュバックされるのでとてもお得です。

- 上限金利が年12.50%と魅力的

- 最短当日中のスピーディな借入が可能

- 入会特典のキャンペーンが豪華

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 勤務先へ電話連絡する場合あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 4.40%~12.50%(キャッシングリボの場合)※ |

| 借入可能額 | 最大500万円 |

| 無利息期間 | 最大2.5か月分をキャッシュバック |

※キャッシング1回払いの場合は5.0%

三井住友銀行カードローンは結果が最短当日に分かる

三井住友銀行カードローンは、審査結果が最短当日に分かり、早ければ融資もその日に受けられます。

借り入れ方法は、カードを使ってコンビニ等のATMで借りる方法と、SMBCダイレクトにて振込で借りる方法があります。

三井住友銀行カードローンはカードレスにも対応しており、カードレスであれば郵送物もありません。

ただし、スマホATMは利用できないので、カードレスの場合は借入方法が振込のみということになります。

なお、三井住友銀行の口座を持っている人はキャッシュカードをそのまま利用できるため、郵送物なしでATMでカードローンの借り入れが可能になります。

- 口座を持っていなくても申し込みが出来る

- 審査の結果は最短当日に分かる

- 提携コンビニATMの手数料が無料

| 当日中の借入 | 可能(振込の場合) |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | カードレスなら郵送物なし |

| カードレス | 可能 |

| WEB完結 | カードレスならWEB完結 |

| 金利(実質年率) | 1.5%~14.5% |

| 借入可能額 | 10万円 ~ 800万円 |

| 無利息期間 | なし |

イオン銀行カードローンはネット銀行ならではの柔軟さが人気

イオン銀行カードローンはネット銀行ならではの柔軟さが人気で、金利が低いのも魅力です。

また、審査は年中無休で行われるので、土日や祝日等を挟んでも、余分に時間がかかることはありません。

審査完了後、借り入れ用のカードが届くまでには5日程度かかりますが、急ぎであれば振込融資でお金を借りることもできます。

ただし、振込融資は初回契約後の1回のみで、それ以外のときには専用カードにてATMで借りることになります。

カードレスには対応しておらず、カードは郵送で届くため、自宅に郵送物が届いてほしくない人は注意したほうが良いでしょう。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 3.8%~13.8% |

| 借入可能額 | 10万円~800万円 |

| 無利息期間 | なし |

au PAYスマートローンはau IDを持っている人なら便利に使える

au PAYスマートローンはau IDを持っている人にピッタリのカードローンです。

審査は最短30分で完了とスピーディで即日融資にも対応しており、au IDの情報を利用して申込みができるので入力項目も少なく、スムーズに申込みができます。

借り入れ可能額は最大100万円と、大手カードローンと比較すると少なめですが、むしろ、借りすぎる心配がないと考えることもできるでしょう。

借り入れ方法は、指定した口座に振り込んでもらう方法や、セブンイレブンにてスマホATMを使う方法も。

さらに、au PAYへのチャージで借りるとPontaポイントも貯まってお得です。

カードレスのカードローンなので郵送物も原則なしで利用でき、WEB完結のカードローンなので家族に知られたくない人も利用しやすいです。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短30分 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | 原則なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 2.9%~18.0% |

| 借入可能額 | 1万円〜100万円 |

| 無利息期間 | なし |

PayPay銀行カードローンは申込から返済までWEBで手続き可能

PayPay銀行カードローンは、PayPay銀行の口座を持っている人が利用でき、WEB完結に対応しているカードローンです。

現在口座を持っていない人は、申込時に新規開設も同時におこなうことができます。

PayPay銀行のキャッシュカードがそのまま借入にも使えるので、契約後すぐにでもコンビニATMから借入することが可能です。

また、申込時に初回自動借入を希望すれば、審査完了後に自動でPayPay銀行口座に振り込んでもらうこともできます。

PayPay銀行の口座があれば申込みから借入までも非常にスムーズで、借入・返済もPayPay銀行のキャッシュカードが使えるのでとても便利です。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 仮審査は最短60分 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 1.59%〜18.0%(変動金利) |

| 借入可能額 | 最大1,000万円 |

| 無利息期間 | 30日間 |

dスマホローンはカードレスで利用可能で少額から借入ができる

dスマホローンはドコモが運営するカードローンで、ドコモ系のサービスを利用している人はお得に利用できます。

ドコモの携帯電話を契約していなくても利用できますが、dアカウントの作成は必要になり、ドコモサービスの利用状況に応じて金利優遇もあります。

また、d払い残高へのチャージという形での借入も可能です。

審査は最短即日で完了し、指定の銀行口座に振り込んでもらうか、もしくはd払い残高へチャージしてもらう方法で最短当日中に融資が受けられます。

カードレス専用のサービスなので郵送物もなく、手続きはWEBで完結するのも魅力ですが、必要に応じて電話による在籍確認は実施される点には注意が必要です。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 必要な場合は電話連絡あり |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 3.9%~17.9% |

| 借入可能額 | 1万円以上300万円以内 |

| 無利息期間 | なし |

横浜銀行カードローンは来店不要で最短当日中の融資も可能

横浜銀行カードローンは、横浜銀行の口座を持っていなくても利用できるカードローンです。

来店は不要で最短当日中に審査完了し、融資も可能ですが、WEB完結には対応しておらず、専用カードが郵送で届くことになります。

また、電話による在籍確認は必須ではなく、書類による在籍確認に変更も可能です。

借入方法は、専用カードを使ってATMで借りるほか、専用アプリから銀行口座に振り込んでもらうこともできます。

横浜銀行カードローンは使い勝手の良いサービスですが、利用対象者が限定される点には注意しましょう。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 書類による在籍確認が可能 |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 1.5%〜14.6% |

| 借入可能額 | 最大1,000万円 |

| 無利息期間 | なし |

セブン銀行カードローンは全国のセブンイレブンで簡単に使える

セブン銀行カードローンは、全国のセブンイレブンで借入・返済ができる、便利なカードローンです。

セブン銀行の口座を持っている人はスムーズに申込みができ、郵送物無し、WEB完結で利用可能です。

一方、セブン銀行の口座を持っていない人は、ローン申込時に口座開設を同時におこなうので、セブン銀行のキャッシュカードが郵送で届くことになります。

通常、カードローンのカードが郵送で届くのは抵抗を覚える方も多いのですが、セブン銀行の場合はキャッシュカードが届くだけなので、家族に見られたとしても、問題ないのではないでしょうか。

借入は、カードを使ってセブンイレブンのATMから行えますが、スマホATMにも対応していますし、WEBから、セブン銀行の口座に振り込んでもらう方法もあります。

借入可能額は最大300万円ですが、初めての申込みの方は最大50万円となっています。あとから増額はできるので、はじめは50万円以下から申込みましょう。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短翌日 |

| 在籍確認 | 必要に応じて実施 |

| 郵送物 | 無し(セブン銀行の口座を持っている場合) |

| カードレス | 不可(スマホATMには対応) |

| WEB完結 | 可能(セブン銀行の口座を持っている場合) |

| 金利(実質年率) | 12.000%〜15.000% |

| 借入可能額 | 最大300万円 |

| 無利息期間 | なし |

オリックス銀行カードローンは30日間の無利息サービスがある

オリックス銀行カードローンは、銀行系カードローンには珍しく、30日間の無利息期間があります。

無利息期間があると、そのあいだは利息がかからないので、かなりお得になりますし、無利息期間中に完済すれば、利息は一切かかりません。

銀行系カードローンのため即日融資には対応しておらず、融資までには時間がかかります。

また、カードレスには対応しておらず、必ずカードが郵送されるので、郵送物で家族にバレたくないという人は注意が必要です。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 数日間 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードが郵送で届く) |

| 金利(実質年率) | 1.7%~14.8% |

| 借入可能額 | 最高800万円 |

| 無利息期間 | 30日間 |

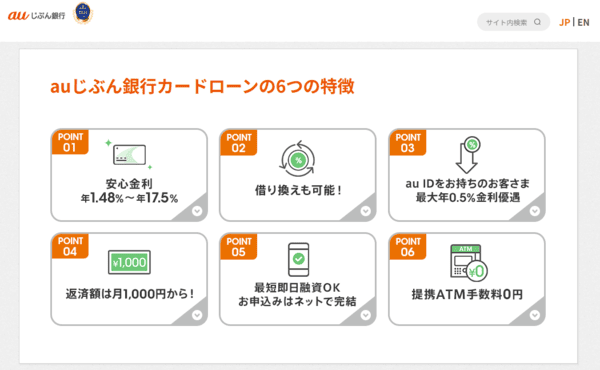

auじぶん銀行じぶんローンは乗り換えや適用金利の見直しに最適

auじぶん銀行じぶんローンは、金利が相場より低く、他社からの乗り換えにも向いているカードローンです。

基本の金利は1.48%〜17.5%で、au IDを持っている人であれば最大0.5%の優遇があり、さらにお得になります。

また、利用実績に応じてPontaポイントが貯まるのも魅力です。

auのスマホ等を契約していなくても、au IDさえあれば良いので、誰でも利用可能です。

最短では即日融資に対応しているため、急ぎでお金を必要としている人にも使いやすいと言えるでしょう。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則電話連絡あり(銀行名もしくは個人名) |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードが郵送で届く) |

| 金利(実質年率) | 1.48%〜17.5% |

| 借入可能額 | 10万円〜800万円 |

| 無利息期間 | なし |

ダイレクトワンは無利息期間55日と長く使い勝手の良さが魅力

ダイレクトワンはスルガ銀行グループのカードローン。

無利息期間が55日間もあり、そのあいだは利息が一切かからないのでお得です。無利息期間中に完済すれば、もちろん利息はかかりません。

また即日融資に対応しているため、急ぎでお金が必要な人にも適しています。

Webからの申込みもできますが、急ぎの場合は店頭申込みのほうが最短当日、スピーディに融資してもらえる可能性が高いです。

- 東京都

- 神奈川県

- 静岡県

- 山梨県

- 愛知県

お近くに店舗がある方は、ぜひ店頭契約を利用しましょう。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードが郵送される) |

| 金利(実質年率) | 4.9%〜18.0% |

| 借入可能額 | 1万円〜300万円 |

| 無利息期間 | 最大55日間 |

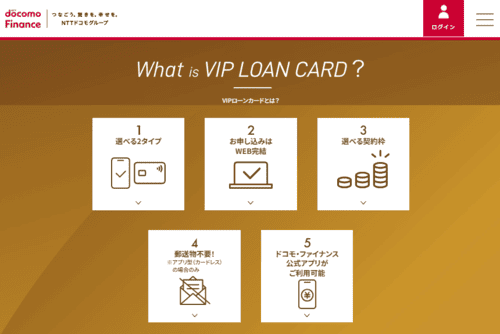

VIPローンカードは完全カードレスでアプリで簡単に借入が可能

VIPローンカードは、NTTドコモグループであるドコモファイナンスのカードローンです。

もともとはオリックスクレジット社が提供するカードローンでしたが、2025年よりドコモファイナンスに社名を一新し、より利便性の高いサービスとなりました。

VIPローンカードには「アプリ型(カードレス)」と「カード発行型」があり、アプリ型を選べばカードレスで使えます。

カードレスの場合は自宅への郵送物もないので、完全にWEB完結で利用することが可能。

さらには、最短即日での融資にも対応しているので、急きょお金が必要になった場合でもVIPローンカードなら安心です。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | なし(アプリ型) |

| カードレス | 可能(アプリ型) |

| WEB完結 | 可能(アプリ型) |

| 金利(実質年率) | 1.5%〜17.8% |

| 借入可能額 | 10万円〜800万円 |

| 無利息期間 | なし |

千葉銀行カードローンは関東在住の人なら低金利で借りられる

千葉銀行カードローンは、関東在住の人が対象で、低金利で借りられるのが魅力です。

- 千葉県

- 東京都

- 茨城県

- 埼玉県

- 神奈川県

銀行系カードローンなので金利が低いのは魅力ですが、即日融資には対応しておらず、融資を受けられるまでに日数がかかるのがデメリットです。

カードレスには対応しておらず、契約後、1週間程度で、自宅にカードが郵送で届きます。

振込融資には対応しているので契約後カードが届く前でも、振込にてお金を借りることは可能です。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短翌日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 1.4%〜14.8% |

| 借入可能額 | 10万円〜800万円 |

| 無利息期間 | なし |

りそな銀行カードローンは専用アプリで利用状況を管理しやすい

りそな銀行カードローンは専用アプリで利用状況を管理しやすく、使い勝手の良いカードローンです。

申込みにはりそな銀行の口座が必要ですが、申込時に口座開設も同時に行うことで、利用可能です。

専用カードの発行はなく、キャッシュカードをそのままカードローンの借入・返済にも使えるのが特徴。

そのため、すでにキャッシュカードを持っている人は新たにカードが届くことなく、契約後すぐに借入ができます。

銀行系カードローンなので金利は低めで、さらに、所定の住宅ローンを利用中の人は0.5%の金利優遇があるので、りそな銀行で住宅ローンを利用している人は条件をチェックしましょう。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 約5営業日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | 可能(口座が無い人はキャッシュカードが届く) |

| カードレス | 可能(キャッシュカードと一体型) |

| WEB完結 | 口座を持っている人はWEB完結可能 |

| 金利(実質年率) | 1.99%〜13.5% |

| 借入可能額 | 10万円〜800万円 |

| 無利息期間 | なし |

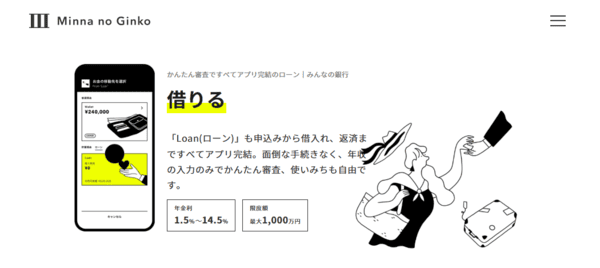

みんなの銀行Loanは簡単操作で申込みでき最短当日の借入が可能

みんなの銀行Loanは、「みんなの銀行」が提供するカードローンで、アプリから簡単な操作で申込みができます。

申込みには「みんなの銀行」の口座が必要なので、事前に開設しておきましょう。口座開設も、アプリから簡単な操作で行うことができます。

ローンの申込みもアプリから行えて、審査は最短当日で完了。専用カードの発行等が無いので、手続きはWEB完結、郵送物もありません。

借入方法は振込融資のみで、アプリから希望金額を入力することで、口座に入金してもらうことができます。

入金されたら、セブン銀行ATMからスマホATM取引を使って引き出します。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短当日 |

| 在籍確認 | 原則在籍確認なし |

| 郵送物 | なし |

| カードレス | 可能 |

| WEB完結 | 可能 |

| 金利(実質年率) | 1.5%〜14.5% |

| 借入可能額 | 最大1,000万円 |

| 無利息期間 | なし |

ソニー銀行カードローンは初回振込でカード発行前に借入できる

ソニー銀行カードローンは、ソニー銀行の口座がなくても申込み可能で、初回は振込による借入ができます。

通常、カードローンを契約しても、カードが届くまでには1週間程度かかります。そのため、提携ATMからの借入は、カードが届くまでできません。

ソニー銀行カードローンの場合は、契約後、すぐに「初回振込」として口座に振り込んでもらうことができます。

また、銀行系カードローンならではの金利の低さも魅力で、2.5%〜13.8%の金利が設定されています。

即日融資には対応していないので今すぐお金が必要という方には合いませんが、金利の低さを重視したい方に適しています。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 仮審査は最短60分 |

| 在籍確認 | 実施する場合あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 2.5%〜13.8% |

| 借入可能額 | 10万円〜800万円 |

| 無利息期間 | なし |

東京スター銀行カードローンは限度額が大きく利息が30日間0円

東京スター銀行カードローンは、限度額が1,000万円と大きく、また、30日間の無利息期間があるのも魅力です。

商品名としては「スターカードローンα」もしくは「スターカードローンβ」で、初回の振込融資の有無で名称が変わります。

東京スター銀行の口座を持っていない人でも申込み可能ですが、申込時に口座開設が必要です。

借入・返済には、アプリやインターネットバンキング、コンビニATMが使えます。

アプリから口座への振込融資は操作が簡単で、お金の引き出しは提携ATMから可能なので、わかりやすく、便利です。

銀行系カードローンなので即日融資には対応していませんが、カードが手元に届く前に振込による借入はできるので、比較的スピーディにお金を借りることができるカードローンだと言えます。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 1.5%~14.6% |

| 借入可能額 | 最大1,000万円 |

| 無利息期間 | 30日間 |

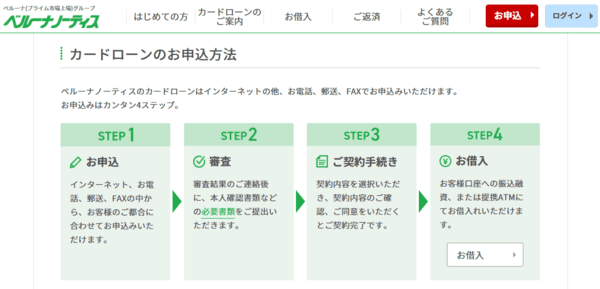

ベルーナノーティスは大手企業の安心感があり最短30分で借りられる

ベルーナノーティスはベルーナグループのカードローン(消費者金融)で、いわゆる信販系カードローンに該当します。

審査は最短30分、即日融資ありなので、急ぎでお金が必要な人にぴったりのカードローンです。

また、14日間の無利息期間が「何度でも利用可能」というのも魅力です。

一般的なカードローンでは、無利息期間は初回借入時のみの特典ですが、ベルーナノーティスでは、完済後再び利用する場合でも無利息期間が適用されます。

借入は全国のコンビニATMが利用できるほか、振込による融資も可能です。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短30分 |

| 在籍確認 | 実施する場合あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 4.5%〜18.0% |

| 借入可能額 | 最大300万円 |

| 無利息期間 | 14日間(何度でも) |

クレディセゾンMONEY CARDは最大100万円で少額借入に最適

クレディセゾンMONEY CARDはクレディセゾングループのカードローンで、最大100万円までの、少額融資に特化したカードローンで、審査は最短即日、当日中の融資も可能です。

また、最大2か月分の利息がキャッシュバックされ実質0円になる点もメリット。

契約後にカードが郵送されるので、専用カードを使用してコンビニATM等から借入ができます。また、振込融資にも対応しています。

クレディセゾンMONEY CARDは、契約後にカードが郵送されるほか、毎月の利用明細も郵送で届くので、郵送物を避けたい人は注意が必要かもしれません。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード・利用明細書) |

| カードレス | 不可 |

| WEB完結 | 不可(カード・利用明細書の郵送あり) |

| 金利(実質年率) | 15.0% |

| 借入可能額 | 最高100万円 |

| 無利息期間 | 最大2か月分をキャッシュバック |

セントラルは中小のカードローンの中では利用者が多い

セントラルは中小規模の消費者金融で、カードローンの中では老舗で利用者も多いです。

即日融資に対応しており、平日14時までのお申し込みで即日振込が可能なので、スピーディな借入ができます。

また、店舗(自動契約機)で申し込んだ場合はその場でカードが受け取れるため、セブン銀行ATMで即日引き出しもできます。

大阪府、東京都、神奈川県、埼玉県、岡山県、愛媛県、香川県、高知県

セントラルには最大30日間の無利息期間もあるので、初めての利用ならお得に利用できます。

| 当日中の借入 | 可能 |

|---|---|

| 審査にかかる時間 | 最短即日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | あり(カード) |

| カードレス | 不可 |

| WEB完結 | 不可(カードの郵送あり) |

| 金利(実質年率) | 4.80%〜18.00% |

| 借入可能額 | 最大300万円 |

| 無利息期間 | 最大30日間 |

JAバンクのカードローンは借入枠内なら何度でも利用できる

JAバンクのカードローンはJAバンクが提供するカードローンで、借入枠内なら何度でも利用できる、一般的なカードローン商品です。

金利は各JAごとに異なりますが、たとえば東京中央の場合、年4.500%から年12.000%となっており、低めの設定がされています。

借入可能額の最大金額も各JAごとに決められており、最大300万円、最大500万円など、JAごとに異なります。

一部JAでは来店不要で契約できますが、逆にいえば、基本的には来店での手続きが必要ということになります。

このように、各地のJAバンクごとに仕組みが違うため、利用する際には、あらかじめもよりのJAを確認した上で、詳細情報をチェックしてください。

| 当日中の借入 | 不可 |

|---|---|

| 審査にかかる時間 | 最短3営業日 |

| 在籍確認 | 原則電話連絡あり |

| 郵送物 | 各JAごとに異なる |

| カードレス | 各JAごとに異なる |

| WEB完結 | 不可(来店・郵送あり) |

| 金利(実質年率) | 各JAごとに異なる |

| 借入可能額 | 各JAごとに異なる |

| 無利息期間 | なし |

ニーズに合ったカードローンを選ぶために重要な8つのポイント

カードローンは多くの種類があるため、どれを選べばいいのか分からない方も多いのではないでしょうか。

ここからは、カードローンの選び方を解説します。

融資スピードや金利など、ニーズに合った借入先を選ぶために重要なポイントになっているので、ぜひ覚えておいてください。

国の認可を受けた正規のカードローンを利用する

貸金業者を選ぶ際には、利用者数が多く、国の認可を受けている安全な正規のカードローンを選ぶことが重要です。

貸金業を始めるには、貸金業登録を行うことが法律によって定められていますが、中には認可を受けていないカードローンも存在します。

こうしたカードローンは法外な利息が設定されていたり、違法な取り立てをしていたりと、安全性に大きな問題があります。

基本的には、テレビCMをしているような誰もが知る企業を選べば、確実に正規のカードローンですし、利用者数も多いので、安心して利用できるといえるでしょう。

また、公式サイトを見ると、たいていはページの下のほうに貸金業の認可番号が記載されています。

その番号が本当に正しいものなのかは、金融庁の登録貸金業者情報検索サービスで調べることもできます。

今日借りるなら即日対応している業者を選ぶ

今日すぐにお金を借りたいのであれば、即日融資に対応している貸金業者を選びましょう。

また、土日祝日も審査に対応しているところであることも重要です。

基本的には、銀行系のカードローンは即日融資に対応していないところが多いため、消費者金融系のカードローンがおすすめです。

金利は借入希望金額に応じた適用金利を参照しよう

お金を借りると利息がかかりますが、金利が低いところを選べば利息も少なく抑えられます。

金利は借入金額に応じて変わるため、希望している借入金額に対して、金利がどれくらいなのかを確認しておくのも良いでしょう。

カードローンでは金利について5.0%〜18.0%のように記載されていますが、借入金額が大きくなるほど金利は低くなります。

たとえば、借入金額が30万円であれば18.0%で、借入金額が300万円であれば7.5%、といった具合で、適用金利が変わります。

ただし、初回申し込み時にはそこまで高額な金額を借りられることは少ないので、基本的には上限金利が適用されることが多いです。

はじめは、上限金利が低いところをチェックして選ぶと良いでしょう。

融資限度額は希望金額を借りられるか確認しよう

融資限度額は、カードローン会社によってさまざまです。

大手カードローン会社であっても、300万円だったり800万円だったりと大きな違いがあります。

また、中小規模の消費者金融だと、融資限度額が50万円、ということもあります。

自分が希望している金額が借りられるのか、融資限度額は事前に確認しておくと良いでしょう。

ただし、いくら「500万円借りたい!」と思っていても、希望金額が借りられるとは限りません。

カードローンは年収の3分の1までしか借りられないという総量規制もありますし、また、初回申し込み時にはじめから高額な貸付をおこなう貸金業者も少ないです。

希望する金額が借りられるわけではないということは覚えておきましょう。

WEB完結はスマホで融資を受けたい人におすすめ

カードローンの申込方法については、WEB完結申し込みがおすすめです。

パソコンやスマホから簡単に申し込めますし、家にいながら、もしくは電車などで移動している最中でも申し込みができます。24時間いつでも申し込めるのも魅力です。

多くのカードローンではWEB申込みに対応しており、ほとんどの手続きがWEBで完了します。

本人確認書類の提出も、写真を撮影してアップロードするだけなので、郵送の手間はありません。

契約についても紙の契約書でやり取りするわけではなくWEBで完結しますが、専用カードが発行される場合は、カードは郵送で届きます。

カードを発行せず、振込による融資のみ取り扱っているカードローンや、カードレスで、スマホアプリからコンビニATMの操作ができて、借入できるカードローンもあります。

内緒で借りるならカードレス・在籍確認・郵送物に注目

家族や職場の人に、カードローンの利用を知られたくない、という方は多いのではないでしょうか。

周りにバレずに借りるなら、カードの発行がなくカードレスに対応している貸金業者がおすすめです。

たとえば、店頭に出向いて契約しなければならなかったり、カードが郵送で届いたりといったことがなく、WEBの手続きだけで済むということです。

たとえば大手消費者金融のプロミス・アイフル・アコム・SMBCモビット・レイクの5社はいずれもカードレスに対応しています。

スマホアプリを使ってコンビニATMからお金を借りられてとても便利です。

また、在籍確認の有無もチェックしましょう。

在籍確認とは、あなたが申込時に記入した職場について、本当に働いているのかを確認するために、貸金業者の従業員が確認の電話をかけることを指します。

プライバシーには配慮されるので、カードローンの利用がバレることはありませんが、電話がかかってくることに抵抗がある方は、在籍確認なしのカードローンを選ぶほうが良いでしょう。

短期で返済予定なら無利息期間がお得

お金を借りるとしても短期で返済する予定なら、無利息期間が充実しているカードローンを選んでお得に利用するのもおすすめです。

本来、お金を借りると利息がつくものですが、カードローン会社によっては、初回の無利息期間を設けています。

30日無利息などカードローンごとに決まっており、その期間内に完済すれば、利息は無料になります。

たとえば「給料日までにお金がなくなったから」と、少額の借入をして、給料日に全額返済する、という使い方であれば、利息はかかりません。

ただし、ほとんどの貸金業者では契約時の初回特典なので、2回目以降は通常の利息がかかります。

- プロミス

- アイフル

- アコム

- レイク

- JCBカードローンFAITH

- PayPay銀行カードローン

- オリックス銀行カードローン

- ダイレクトワン

- 東京スター銀行カードローン

- ベルーナノーティス

- クレディセゾンMONEY CARD

- セントラル

振込融資やスマホATM取引に対応しているか

契約後すぐにお金が必要な方は、「振込キャッシング」もしくは「スマホATMを使った引き出し」に対応しているカードローンがおすすめです。

また、au PAYスマートローンやdスマホローン、PayPay銀行カードローン等は、スマホ決済の残高チャージという形での借入にも対応していて、こちらも借りるまでの時間は短いです。

自動引落での返済なら手間がかからないので楽ですが、自動引落に対応していないカードローンの場合は、カレンダーアプリなどで返済日を設定しておき、忘れず返済するようにしましょう。

返済金額は、基本的には毎月定額を支払う「約定返済」で、借入残高に応じて決まります。

また、約定返済のほか「臨時返済」することも可能です。

お金にゆとりがあるときなどに臨時返済をすれば、それだけ利息の負担も減らせて、返済までの期間も短くなります。

カードローンの審査に通るために覚えておくべきポイント

カードローンを借りるには審査に通る必要があります。

初めてカードローンを利用する人は、審査に通るかどうか、不安に思う方が多いのではないでしょうか。

ここからは、カードローンの審査に通るために事前確認すべきポイントについて詳しく紹介します。

申し込みに必要な書類をあらかじめ揃えておこう

カードローンの審査に必要な書類としては、基本的には本人確認書類だけあればOKです。本人確認書類として使える身分証は、以下のようなものが該当します。

- 運転免許証(経歴証明書も可)

- パスポート(2020年2月3日以前に申請し、発行されたもの)

- 健康保険証

- マイナンバーカード(通知カードは不可)

- 在留カード/特別永住者証明書

カードローンによって取扱い可能な本人確認書類は異なる場合がありますが、上記のいずれかがあれば、基本的には問題ありません。

また、もし記載の住所が現住所と異なる場合は追加で証明書類が必要になる場合があるので、カードローンの公式サイトで確認するか、電話等で問い合わせて確認しておくとスムーズです。

なお、収入証明書については、借入希望額が50万円以下の場合は不要です。

カードローンを初めて借りる場合は特に、はじめから高額な融資を受ける場合は少なく、希望額は50万円以下が多いと思われます。

50万円以下の場合は収入証明書不要で借りることができますので、用意しなくても問題ありません。

なお、50万円を超える場合は収入証明書が必要なので、給与明細や源泉徴収票、確定申告書の控えなどを準備しておきましょう。

審査に通るには安定した収入を得ていることが必須

カードローンの審査基準が事前にわかれば対策がしやすいのですが、残念ながら審査基準は公開されていません。

「20歳〜69歳で安定した収入がある方」のように記載されていることが多いのですが、これだけでは詳細な審査基準は分かりません。

また、審査基準はカードローンによっても異なるので、ひとつのカードローンで審査に通らなくても、別のカードローンに申し込めば契約できる、ということもあります。

基本的には、安定した収入があることは必須ではありますが、高収入でなければならないということではありません。

アルバイトやパート、主婦でも利用できるので、まずは申し込んでみると良いでしょう。

申込者の属性と返済能力に問題がないことが重要

カードローンの審査において重要なのは、申込者の属性と返済能力です。

属性とは、「会社員」や「アルバイト・パート」といった属性のことです。

主婦でも、本人に安定した収入があれば借りられますが、専業主婦で収入が無い場合は借りられない場合があります。(配偶者に安定した収入があれば、借りられる場合もあります。)

逆に、安定した収入が無い属性の方は審査に通らないことが多いです。

返済能力はもっとも重要で、いくら収入があっても、すでに他社からの借入が多いなどで、返済能力が難しくなりそうな人は、審査に通らない可能性が高いです。

借りたあとに最後までしっかり返済できることが重要なので、自身の返済能力に問題がないか考えてみましょう。

通るか不安なら審査通過率が高いところを選ぶと良い

カードローンを利用するとき、「審査に通らなかったらどうしよう」と不安になることもありますよね。

審査が不安なら、審査通過率が高いカードローンを選ぶと良いでしょう。

新規成約率とは、新しく申込みをした人のうち審査に通過して制約した人の割合で、審査通過率が高いほど通りやすいと考えることができます。

審査通過率は時期によっても変動がありますが、貸金業者の企業サイト、IR情報を確認すると掲載されています。

たとえばアコムのIR情報では、2024年3月期のレポートでは、新規貸付率が42.0%であることが分かります。

※新規成約率、新規貸付率など、会社によって名称は異なります。

借入希望金額は必要最小限にすると通りやすい

カードローンの審査を受ける上でのポイントだと言えるのが、借入希望額です。

カードローンの申込時には借入希望額を入力する欄があります。

借入可能額はカードローンごとに限度が決まっており、「最大500万円」「最大800万円」などと記載されています。

「せっかくなら多いほうがいい」と考える人も多いと思いますが、審査に通るためには、必要最低限の金額で申し込むことをおすすめします。

当然ですが、借りる金額は少ないほうが返済もしやすいため、カードローンも融資しやすいと判断します。

カードローンの利用開始後に増額申請をすることも可能なので、まずは必要最低限の少額から申し込むと良いでしょう。

すでに他社からの借入がある場合は、他社借入の返済も考慮しなければならないので、通常よりも審査が厳しくなります。

カードローン等の貸金業者は信用情報機関というものを利用しており、その人の借入状況を参照できるようになっています。

そのため、申込時に隠していても必ずバレますし、隠すとかえって信用されないので、はじめから正直に申告しましょう。

そして、他社借入が多いよりも、金額が少ないほうが審査には有利に働くため、申込み前に、借入残高を減らしておくのもおすすめです。

信用情報に傷がついていると審査に通りにくい

カードローン等の借入をする際に、「信用情報」は重要です。

信用情報とは、くれまでの、カードローンやクレジットカード等の利用状況のことで、先述した通り信用情報機関で管理されています。

たとえば、過去に延滞や滞納があれば事故情報として記録されているので、審査の際に参照されて、審査に悪影響を与えます。

これまでカードローン等を利用したことが無い人でも、信用情報に傷がついている場合もあるので注意が必要です。

スマホの契約で機種代金を分割払いしている場合、スマホ料金の支払いを遅れたことがあると、信用情報に傷がついている状態になります。

もし、カードローンの利用が初めてで収入も問題がないのに審査に落ちた場合は、信用情報に問題があったのかもしれません。

一度に複数のカードローンに申し込まず1社に絞る

カードローンを申し込む際に、「審査に落ちるかもしれないから念のため」と、複数のカードローンに申し込もうとする人もいます。

しかし、複数のカードローンに同時に申し込むのはおすすめしません。

カードローンが審査の際に参照する「信用情報」には、カードローン等の申込状況も記録されています。

短期間に複数の申込みがあると、「この人は短期間で申込みを繰り返しているから、何か問題があるのではないか」と警戒されるおそれがあるのです。

また、同時に複数申し込んだ場合は、その時点では申込情報がないので問題がないように思えますが、同時の申込みもNGです。

同時に申し込んだ場合、複数社すべて審査に通ることもありますが、その場合「借りすぎ」につながりやすく、多重債務に陥って返済が困難になる恐れもあります。

同時もしくは短期間での複数申込みはデメリットしかありませんので、基本的には一社ずつ申込みましょう。

そもそもカードローンとは?利用前に知っておきたい基本的な知識

ここからは、カードローンの基本的な知識について紹介します。

カードローンとは個人向け無担保ローンのことで、個人が担保なしで借りられるローンです。

専用のカードで簡単にお金を借りられるのが特徴ですが、最近はカードレスと言って、カードの発行なく、振込融資やスマホATMなどで借りられるものも増えています。

借入金の使い道は基本自由だが事業用としては借りられない

一般的に知られるローンだと、「住宅ローン」や「教育ローン」など、あらかじめ使い道が決まっています。

しかし、カードローンは使い道が自由なので、生活費として使ってもいいですし、趣味に使っても良いです。

ただし、事業用として借りることはできないので、事業のためにお金を借りたい人は、ビジネスローンや銀行融資等を検討する必要があるでしょう。

事業用ではなく、個人用としてお金を借りる場合は、カードローンを利用すると便利です。

法律に則って運営しているため正しく使えば危険性はない

カードローンについて、「借金は危険!」とネガティブなイメージを持っている人も多いのですが、正しく使えば危険性はありません。

カードローンは、貸金業法という法律に則って運営されています。

金融庁に対して貸金業者としての登録も必要で、上限金利や借入限度額等が厳格に決められています。

そのため、危険なことはなく、安全に使うことができます。

ただし、いわゆる闇金などの非正規のカードローンは違法な取り立てをしたり、法外な金利が設定されていたりするため危険です。

お金を借りたいときは、よく分からないカードローンは避けて、貸金業者として登録されている正規のカードローンを選んでください。

繰り上げで返済すれば利息の支払い額を減らせる

カードローンの返済方法は、約定返済が基本です。

約定返済とは、毎月決められた日に決められた金額を返済することをいいます。

あらかじめ契約で決まっているので、たとえば「毎月5日に1万円」などの形で返済していくことになります。

返済は、自動引き落としの場合や、自分でATMから振り込むなど、カードローンによって異なります。

なお、繰り上げ返済をすれば、その分利息の負担を減らすこともできます。

ゆとりのある月は追加で多めに返済してもいいですし、ある程度まとまった金額を貯めてから、一気に完済することもできます。

利用記録は信用情報に残るため延滞や滞納には注意が必要

カードローンの利用履歴は信用情報として記録されますので、延滞・滞納には注意してください。

返済が滞ると信用情報機関に対して事故情報として登録されてしまうため、くれぐれも返済は遅れないように、計画的に利用しましょう。

「1日くらいいいだろう」と考えがちですが、カードローンの返済に関しては、必ず期日を守って、着実に進めていくことが大切です。

もし返済が厳しい場合は、カードローンに問い合わせて相談すると、返済方法についてアドバイスがもらえます。

相談せずに、勝手に遅れることは、くれぐれも避けてください。

カードローンは消費者金融・銀行・信販の3種類ある

カードローンは大きく分けて3つの種類があります。

消費者金融系のカードローンといえば、プロミスやアイフルといったカードローンがあります。

消費者金融系のカードローンは金利が高めですが、審査は比較的通りやすいです。大手の場合はアプリなども充実しており、利用しやすいのが特徴。

銀行系カードローンといえば、「◯◯銀行」と名のつくところはすべて銀行系です。

銀行系カードローンは金利が低いのが魅力ですが、一方で、即日融資には原則対応していません。

信販系カードローンは、JCBやクレディセゾンといった、信販会社(クレジット会社)が提供しています。審査には比較的通りやすく、金利も低めに設定されているところもあります。

クレジットカードのキャッシング機能との違いは限度額や金利

カードローンのように使えるサービスとして、クレジットカードのキャッシング機能があります。

クレジットカードのキャッシング機能とは、クレジットカードの利用可能枠の範囲内でお金を借りられる機能を指します。

契約時にキャッシング枠が決められており、その範囲内で、借入が可能です。

借入可能額は、はじめは10万円や20万円程度のことが多いですが、増枠の申込みをして、審査が通ればキャッシング枠を増やしてもらうことができます。

金利はクレジットカードによって異なりますが、カードローンと同じくらいであることが多いです。

もし手持ちのクレジットカードにキャッシング枠がついていれば、カードローンを申し込まなくても、キャッシング機能でお金を借りることができます。

ただし、こちらも、返済は必要なので、利用方法についてしっかり確認してから利用しましょう。